یکی از پرکاربردترین و محبوبترین الگوهای هارمونیک که در بین معاملهگران از جایگاه ویژهای برخوردار است، الگوی پروانه (Butterfly pattern) نام دارد. این الگو نخستین بار توسط برایس گیلمور (Bryce Gilmore) معرفی شد و به دلیل دقت بالای خود در پیشبینی تغییرات قیمتی، مورد توجه ویژهی تحلیلگران و معاملهگران قرار گرفت. این الگو که هم در بازارهای صعودی و هم در بازارهای نزولی قابل شناسایی است، میتواند به عنوان یک ابزار قدرتمند در استراتژیهای معاملاتی مختلف به کار رود. در این مقاله، نگاهی عمیقتر به الگوی هارمونیک پروانه خواهیم داشت و جنبههای مختلف این الگو را مورد بررسی قرار میدهیم.

الگوی پروانه چیست؟

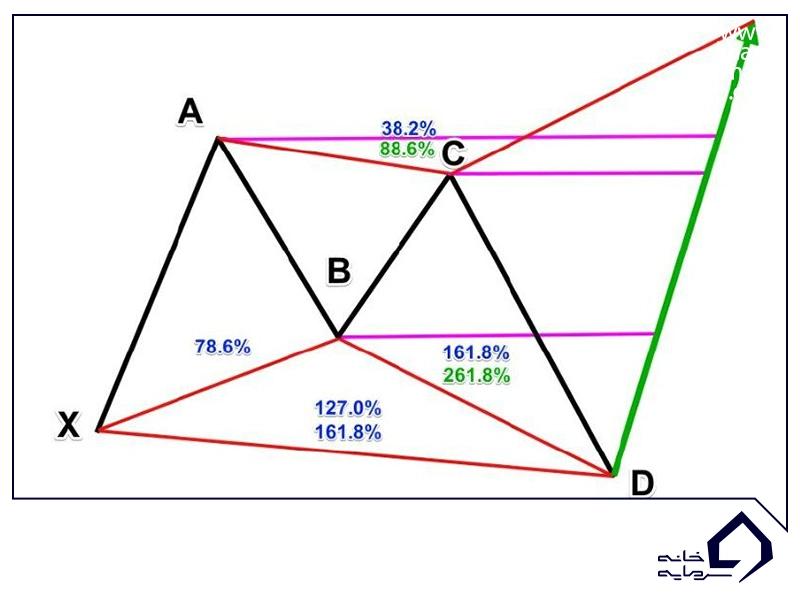

الگوی پروانه، که از جمله الگوهای بازگشتی در دستهبندی الگوهای هارمونیک محسوب میشود، به معاملهگران این امکان را میدهد تا زمان اتمام یک روند حرکتی و آغاز یک اصلاح قیمتی را تشخیص دهند. این الگو با شکلی شبیه به پروانه و با پنج نقطه اصلی، یعنی X، A، B، C، و Dمشخص میشود. هر یک از این نقاط نمایندهی یک سطح قیمتی خاص هستند و ترکیب این نقاط به معاملهگران کمک میکند تا زمان ایدهآل برای انجام معاملات خرید یا فروش را بهتر تعیین کنند. در این میان، نقطه D از اهمیت بالایی برخوردار است، زیرا معاملهگران در این نقطه تصمیم به خرید یا فروش میگیرند. استفاده از این الگو در بازههای زمانی بیشتر، دقت آن را افزایش میدهد و به ویژه در بازارهایی با نوسان بالا، کارآمدی بیشتری دارد.

این الگو نشاندهنده فشردگی قیمتی در مراحل نهایی یک حرکت گسترده شناخته میشود و به معاملهگران در تعیین زمان پایان یک روند و تغییر جهت آن، کمک شایانی میکند.

الگوی هارمونیک پروانه متشکل از چهار مرحله حرکت قیمتی است. در روند نزولی، این الگو شبیه به شکل M از حروف انگلیسی است و در روند صعودی، شباهت زیادی به حرف W دارد. هنگامی که این الگو در حال شکل گیری است، ممکن است با الگوهای سقف یا کف دوقلو اشتباه گرفته شود. بنابراین باید در تشخیص دقیق این الگو، دقت لازم به کار گرفته شود.

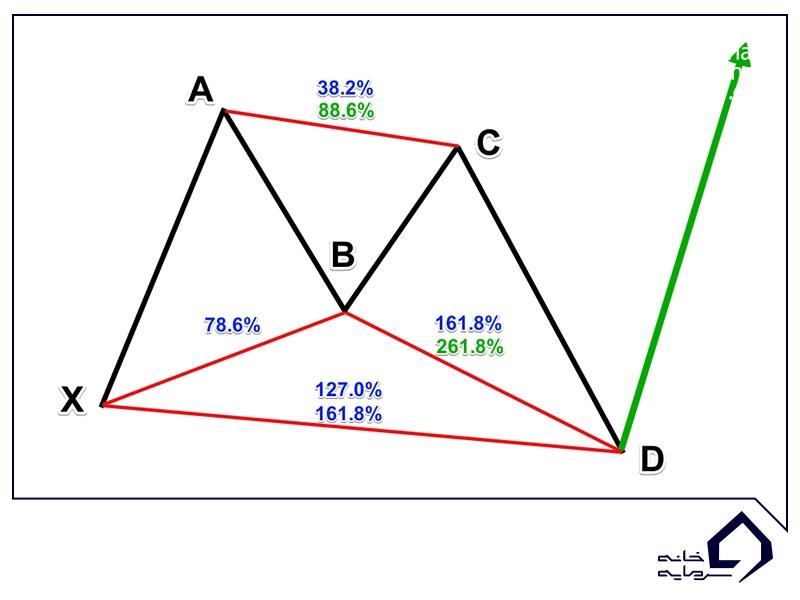

شناخت دقیق الگوی پروانه نیازمند درک و تطابق با سطوح معینی از نسبتهای فیبوناچی است که اهمیت حیاتی دارند. در الگوهای هارمونیک مثل پروانه، نقش نسبتهای فیبوناچی بسیار پررنگ است. معاملهگران باید برای تایید صحت این الگو در نمودار، هماهنگی دقیق بین حرکات قیمتی و سطوح خاص فیبوناچی را بررسی کنند. در ادامه، نحوه تعامل این نسبتهای فیبوناچی با ساختار الگو را مورد بررسی قرار میدهیم.

مرحله XA: این مرحله که آغازگر الگو است، بدون نیاز به پیروی از قواعد مشخص، هر حرکت قیمتی را میتواند شامل شود.

مرحله AB: در این مرحله، نقطه B که از اهمیت برجستهای برخوردار است، باید در نسبت بازگشتی 78.6 درصد از حرکت XA قرار بگیرد.

مرحله BC: این مرحله باید تا سطح بازگشتی فیبوناچی 88.6 درصد تا 38.2 درصد از موج AB ادامه یابد.

مرحله CD: در صورتی که مرحله BC معادل 88.6 درصد از حرکت AB باشد، انتظار میرود مرحله CD تا 261.8 درصد از حرکت BC امتداد یابد. اگر BC معادل 38.2 درصد از حرکت AB باشد،CD احتمالاً به میزان 161.8 درصد از حرکت BC میرسد.

مرحله AD: این مرحله نهایی، که شامل ترکیب موجهای AB، BC و CD است، باید در سطح 161.8 درصد یا 127 درصد از حرکت XA واقع شود.

انواع الگوی پروانه در تحلیل تکنیکال

الگوی هارمونیک پروانه در تحلیل تکنیکال به طور کلی به دوسته اصلی تقسیم میشود. الگوی صعودی و نزولی. در ادامه به بررسی این دو مورد میپردازیم.

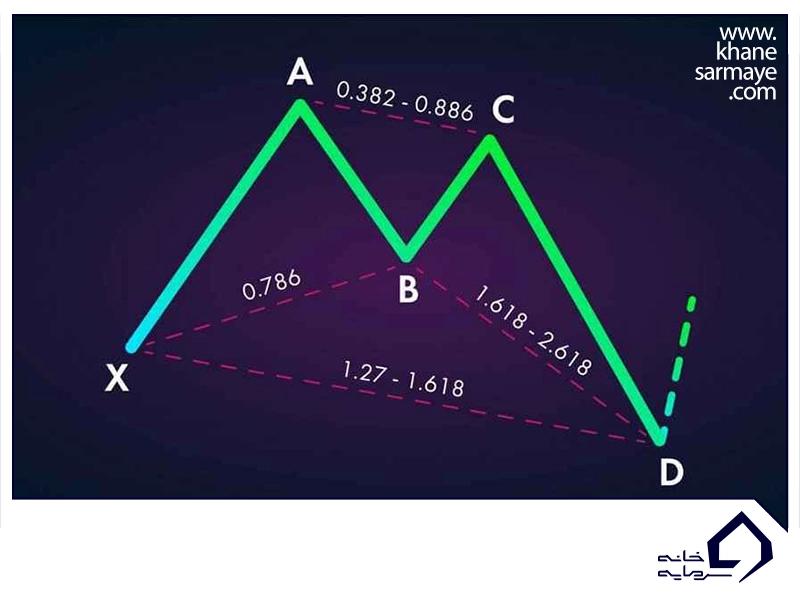

الگوی صعودی

الگوی پروانه صعودی، مسیر خود را از نقطه X شروع کرده و به سمت نقطه A افزایش قیمت را تجربه میکند. سپس، یک اصلاح قیمتی از A به B رخ میدهد که معادل 78.6 درصد از موج XA است. در ادامه افزایش قیمت به سمت خط BC را میبینیم که نقطه C آن در محدوده اصلاحی بین 38.2 درصد تا 88.6 درصد موج AB قرار دارد.

در آخرین مرحله این الگو، کاهش قیمت را دنبال میکنیم که در مسیر خط CD صورت میگیرد و نقطه D آن در محدوده اصلاحی 161.8 درصد تا 261.8 درصد موج BC موقعیت دارد. همچنین، نقطه D در نسبت 127.2 درصد تا 161.8 درصد موج XA تشکیل میشود. نقطه D به عنوان نقطه آغازین برای افزایش قابل توجه قیمت شناخته میشود و در این نقطه است که امکان ثبت سفارش خرید وجود دارد. برای پروانه صعودی، تعیین حد ضرر (Stop loss) به صورتی که کمی زیر نقطه D باشد، توصیه میشود.

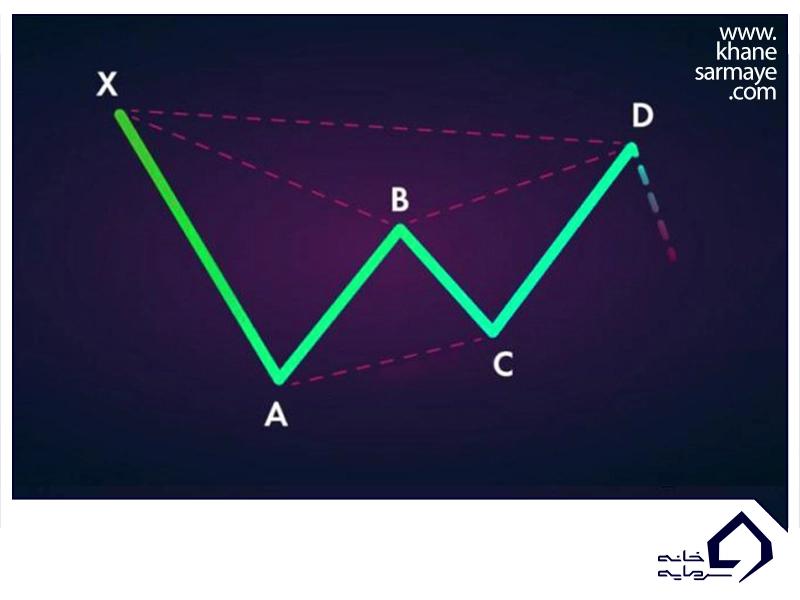

الگوی نزولی

الگوی پروانه نزولی با افت قیمت از نقطه X به A آغاز میشود. سپس در ادامه، مشاهده میشود که قیمت از A به B افزایش یافته و این صعود دقیقا برابر با 78.6 درصد از موج XA است. پس از آن، روند قیمتی با کاهش به اندازه خط BC ادامه مییابد که نقطه C در بازه اصلاحی 38.2 درصد تا 88.6 درصد موج AB واقع شده است. مرحله پایانی این الگو را صعود قیمت در مسیر خط CD تشکیل میدهد، جایی که نقطه D در محدوده اصلاحی 161.8 درصد تا 261.8 درصد موج BC قرار دارد و همچنین نقطه D در نسبت 127.2 درصد تا 161.8 درصد موج XA شکل میگیرد.

نقطه D به عنوان نقطه شروع برای یک کاهش سریع قیمت است. در بازارهایی که امکان معامله در هر دو جهت وجود دارد، استفاده از این نقطه برای برنامهریزی فروش و سپس خرید در قیمتهای پایینتر امکانپذیر است. همچنین تعیین حد ضرر برای این الگوی هارمونیک نزولی به گونهای که اندکی بیشتر از نقطه D باشد، توصیه میشود.

روش شناسایی الگوی پروانه

شناسایی الگوی هارمونیک پروانه در نمودارهای قیمتی ابتدا با تعیین نقطه شروع الگو، یعنی نقطه X آغاز میشود. مهم است که این نقطه در انتهای یک روند چشمگیر قیمتی قرار داشته باشد. پس از آن، تحلیلگران به دنبال تشکیل حرکت XA هستند که میتواند هر نوع حرکت قیمتی را شامل شود. حرکت بعدی یعنی AB، باید دقیقاً 78.6 درصد از حرکت XA بازگشت داشته باشد. این نسبتهای دقیق فیبوناچی کلید تشخیص الگوی پروانه هستند و به معاملهگران کمک میکنند تا اطمینان یابند که الگو در حال شکلگیری است.

در ادامه، حرکت BC باید بین 38.2 درصد تا 88.6 درصد از حرکت AB باشد. این حرکت معمولاً برای تایید ادامه روند الگو ضروری است. در نهایت حرکت CD، که اغلب طولانیترین و پیچیدهترین بخش الگو است، باید در محدوده اصلاحی 161.8 درصد تا 261.8 درصد موج BC قرار گیرد. نکته حیاتی در تشخیص این الگو، توجه به این نسبتهای دقیق و همچنین شکل کلی الگو است که باید شباهت زیادی به حرف “M” یا “W” داشته باشد، بسته به اینکه الگو در یک روند صعودی یا نزولی قرار داشته باشد.

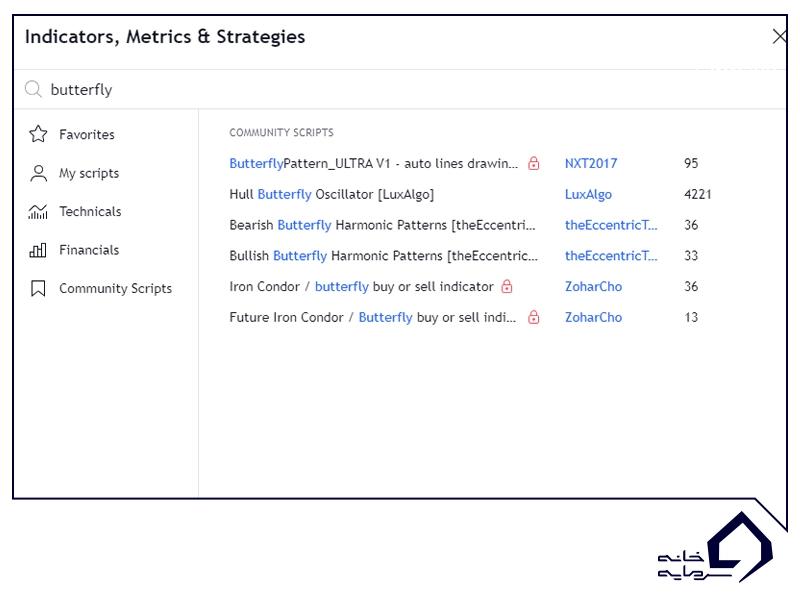

اندیکاتورهای متعددی برای رسم این الگو نیز در بسترهای تحلیل وجود دارند. اما به طور کلی باید به این نکته توجه داشت که این اندیکاتورها، دقت بسیار مناسبی در رسم این الگو نداشته و صرفا باید به جهت شناسایی اولیه از آن استفاده شود. تحلیلگر و معاملهگر حرفهای باید الگوی رسم شده را بهینهسازی کند و سپس از آن استفاده کند.

نحوه معامله با کمک Butterfly Pattern

پس از فهمیدن چارچوب کلی و الگوی حرکت قیمت پس از تشکیل این الگو، اکنون نوبت به بررسی روشهای معاملاتی مبتنی بر این الگو میرسد. برای معامله بر مبنای الگوی صعودی، نقطه ورود ما پس از واکنش قیمتی در نقطه D خواهد بود، در صورتی که حرکت BC در سطح 38.2 درصد یا 88.6 درصد موج AB واکنش نشان داده و حرکت CD در سطح 161.8 درصد یا 261.8 درصد موج BC قله قیمتی ایجاد نماید. برای تعیین حد ضرر در الگوی صعودی، سفارشات حد ضرر را زیر کف قیمتی D قرار داده و در الگوی نزولی، حد ضرر را بالاتر از نقطه D تنظیم میکنیم.

مهم است که حد ضرر با فاصله مناسبی از نقطه D تنظیم شود تا نمودار فضای کافی برای نوسان داشته باشد. در مورد تعیین حد سود، روشهای متعددی برای مشخص کردن نقطه خروج در الگو وجود دارد. یک رویکرد موثر، تنظیم هدف قیمتی در سطح 161.8 درصد از موج CD است. همچنین ممکن است بخشی از معامله را در همسطح با نقاط A، B و C ببندیم و این نقاط را به عنوان موقعیتهای بازگشت احتمالی در نظر بگیریم. بنابراین، بررسی دقیق رفتار قیمت در این نقاط ضروری است تا تصمیم بگیریم که آیا در معامله باقی بمانیم یا از آن خارج شویم. اگر قیمت از سطح A فراتر رفت، این موضوع میتواند نشانهای باشد که نمودار به سمت 161.8 درصد از موج CD خواهد رفت.

انواع ترکیب الگوی هارمونیک پروانه

ترکیب الگوی هارمونیک پروانه با سایر اندیکاتورها میتواند ابزاری قدرتمند برای تقویت استراتژیهای معاملاتی باشد. استفاده از اندیکاتورهای مانند میانگینهای متحرک (Moving Averages) به تحلیلگران کمک میکند تا شرایط کلی بازار و جهتگیری آن را درک کنند. به عنوان مثال، یک میانگین متحرک ساده ۵۰ روزه یا ۲۰۰ روزه میتواند به عنوان یک سطح حمایت یا مقاومت عمل کند و در تعیین موقعیتهای معاملاتی مبتنی بر الگوی پروانه مفید باشد.

استفاده از اسیلاتورها مانند شاخص قدرت نسبی (RSI) میتواند در شناسایی نقاط ورود و خروج موثر باشد. زمانی که الگوی پروانه در نمودار قیمتی شکل بگیرد، میتوان با استفاده از شاخص قدرت نسبی، تاحد بسیار زیادی برای این الگو، تایید گرفت.

علاوه بر این، ترکیب این الگو با اندیکاتور حجم معامله میتواند به تایید یا رد سیگنالهای ارائه شده توسط الگو کمک کند. افزایش حجم در نقطه D الگوی پروانه میتواند نشاندهنده قدرت و پایداری حرکت پیشرو باشد. بهعلاوه، تطابق سیگنالهای حجم با تغییرات قیمت میتواند به معاملهگران اطمینان بیشتری در تصمیمگیریهای خود بدهد، خصوصاً در مواقعی که قیمت به سمت اهداف تعیینشده در الگو حرکت میکند.

مزایا و معایب استفاده از الگوی هارمونیک پروانه

الگوی هارمونیک همانند هر الگوی دیگری در تحلیل تکنیکال، مزایا و معایب خاص خود را به همراه دارد که تحلیلگران باید در هنگام انتخاب استراتژی خود، به این موارد توجه کنند. در ادامه به بررسی مزایا و معایب الگوی هارمونیک پروانه میپردازیم.

- دقت بالا: الگوی پروانه با تکیه بر نسبتهای دقیق فیبوناچی، میتواند پیشبینیهای بسیار دقیقی از نقاط برگشت قیمت ارائه دهد. این دقت بالا به معاملهگران کمک میکند تا با اطمینان بیشتری نقاط ورود و خروج را در معاملات خود تعیین کنند.

- انعطافپذیری: این الگو هم در بازارهای صعودی و هم در بازارهای نزولی قابل شناسایی است و میتواند در بازههای زمانی مختلف مورد استفاده قرار گیرد که این امر به معاملهگران امکان میدهد تا در شرایط مختلف بازار از آن بهره ببرند.

- ترکیب با سایر ابزارهای تکنیکال: همچنین به خوبی با سایر اندیکاتورها و ابزارهای تحلیل تکنیکال مانند RSI،MACD و میانگینهای متحرک ترکیب میشود که این امر به افزایش قدرت تحلیل و تصمیمگیری کمک میکند.

- پیچیدگی در تشخیص: یکی از مهمترین معایب الگوی پروانه پیچیدگی آن در تشخیص و تفسیر است. معاملهگران نیاز به دانش و تجربه کافی برای شناسایی دقیق این الگو و تفسیر صحیح نسبتهای فیبوناچی دارند.

- نیاز به صبر و انتظار: همینطور ممکن است زمان زیادی برای تشکیل کامل نیاز داشته باشد. این امر میتواند برای معاملهگرانی که به دنبال سودهای سریع هستند، ناامید کننده باشد.

سخن پایانی

در پایان این بررسی جامع در رابطه با الگوی هارمونیک پروانه، میتوان گفت که این الگو به علت دقت و انعطافپذیری بالا در پیشبینی حرکات بازار، از اهمیت ویژهای برخوردار است. با این حال، موفقیت در استفاده از این الگو نیازمند درک عمیق از نسبتهای فیبوناچی، توانایی تفسیر صحیح نمودارها و یک استراتژی معاملاتی دقیق است.

همچنین، باید تأکید کرد که هیچ الگو یا استراتژی معاملاتی نمیتواند صد درصد بدون خطا باشد. بنابراین معاملهگران همیشه باید از مدیریت ریسک و سرمایه به عنوان بخشی جداییناپذیر از استراتژیهای معاملاتی خود استفاده کنند.

سوالات متداول

این الگو یک الگوی پنج نقطهای است. این الگو معمولاً در انتهای یک روند قیمتی تشکیل میشود و با استفاده از نسبتهای فیبوناچی برای تعیین نقاط کلیدی خود بهره میبرد.

معاملهگران معمولاً در نقطه D الگوی پروانه وارد موقعیت معاملاتی میشوند. این نقطه معمولاً زمانی رخ میدهد که حرکت CD کامل شده و این الگو تکمیل میشود.

این الگو میتواند در بازههای زمانی مختلف از چارتهای دقیقهای تا روزانه و هفتگی شناسایی شود. با این حال، معمولاً الگوهایی که در بازههای زمانی طولانیتر شکل میگیرند، دقت بیشتری دارند.

مانند هر استراتژی معاملاتی دیگر، استفاده از الگوی پروانه نیز همیشه تضمینی برای موفقیت به همراه ندارد. مهم است که معاملهگران از مدیریت ریسک مناسب استفاده کنند و این الگو را در ترکیب با سایر ابزارهای تحلیلی و اندیکاتورها به کار ببرند.

نظر شما درباره این مقاله چیست؟

0 نفر به این مقاله میانگین امتیاز0 دادهاند.

شما چه امتیازی میدهید؟