در دنیای پیچیده و پرنوسان بازارهای مالی، تحلیلگران و معاملهگران همواره در جستوجوی ابزارها و روشهایی هستند تا در درک بهتر رفتار بازار و پیشبینی حرکات قیمتی به آنها کمک کند. یکی از روشهای جذاب در این زمینه، استفاده از الگوهای هارمونیک است. الگوی هارمونیک خفاش (Bat Pattern) یکی از این الگوهای مهم به شمار میآید که در چند دهۀ اخیر توجه بسیاری را به خود جلب کرده است. الگوی خفاش با شناسایی نقاط بالقوۀ تغییر روند قیمت، فرصتهای معاملاتی را برای معاملهگران فراهم میسازد. این الگو در تمامی بازارهای مالی قابل استفاده است.

الگوی خفاش چیست؟

الگوی هارمونیک خفاش توسط اسکات کارنی (Scott Carney) معرفی شد. این الگو، یکی از روشهای پیشرفته در تحلیل تکنیکال بازارهای مالی است. الگوی خفاش براساس نسبتهای فیبوناچی شکل گرفته و بهعنوان یک ابزار برای شناسایی احتمال تغییر جهت حرکت قیمتها در بازار استفاده میشود. الگوی خفاش شباهتهای زیادی به الگوی گارتلی دارد، اما نسبتهای فیبوناچی و نقاط اصلاحی آن متفاوت میباشد.

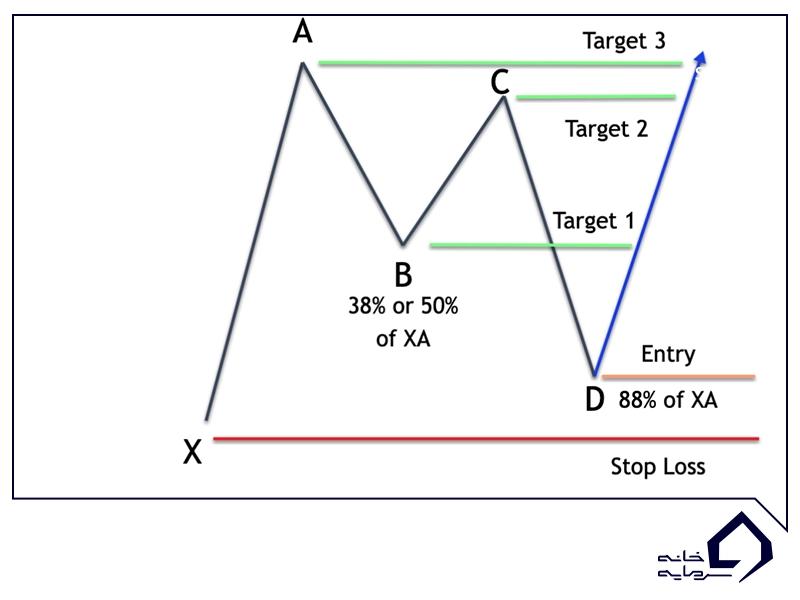

این الگو از پنج نقطۀ اصلی به نامهای X، A، B، C و D تشکیل شده و شامل چهار موج XA، AB،BC و CD است. این الگو میتواند هم در حالتهای صعودی و هم در حالتهای نزولی در نمودار قیمت ظاهر شود. معمولاً نقطۀ D، جایی است که الگو کامل میشود و اغلب با نسبت فیبوناچی مشخصی از نقطۀ X تا A همراه است و بهعنوان نقطۀ بالقوه برای برگشت قیمت در نظر گرفته میشود.

کاربرد اصلی الگوی خفاش در شناسایی فرصتهای معاملاتی در بازارهای مختلف مانند سهام، فارکس (Forex)، کالا، اوراق قرضه و ارز دیجیتال (Cryptocurrency) است. معاملهگران با استفاده از این الگو میتوانند نقاط ورود و خروج معاملات را با دقت بیشتری تعیین کنند. این الگو بهویژه در برنامهریزی استراتژیهای خرید و فروش و مدیریت ریسک نیز کاربرد بسیاری دارد.

انواع الگوی هارمونیک خفاش

الگوی هارمونیک خفاش به دو دستۀ اصلی الگوی خفاش صعودی و الگوی خفاش نزولی تقسیم میشود. هر کدام از این الگوها شکل و کاربرد مخصوص به خود را دارند. در ادامه، به بررسی این دو نوع از الگوی هارمونیک خفاش خواهیم پرداخت.

الگوی هارمونیک خفاش صعودی

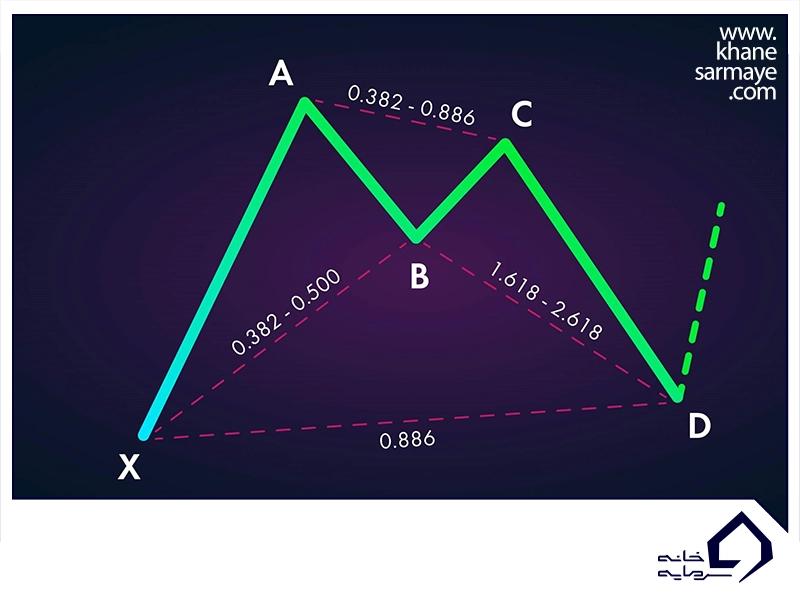

هنگام بررسی الگوی هارمونیک خفاش در حالت صعودی، مشاهده میکنیم که این الگو ظاهری مشابه با حرف M در زبان انگلیسی دارد. این الگو که با یک حرکت قدرتمند افزایشی از نقطۀ X به A آغاز میشود، موج XA را تشکیل میدهد؛ همچنین بلندترین موج در میان اجزای این الگو است. در ادامه، موج اصلاحی AB را مشاهده میکنیم که از A به B کشیده میشود و باید در نسبت فیبوناچی ۰.۳۸۲ تا ۰.۵ موج XA قرار گیرد. اگر این موج فراتر از نقطۀ X پیش رود، دیگر نمیتوان الگو را معتبر دانست.

در مرحلۀ بعدی، شاهد تغییر جهت دوبارۀ قیمت به سمت بالا هستیم که به ایجاد موج BC منجر میشود. در این مرحله، نقطۀ C باید در محدودۀ اصلاحی ۰.۳۸۲ تا ۰.۸۸۶ موج AB قرار گیرد.

نهایتاً، موج CD به صورت نزولی شکل میگیرد و در فاصلۀ ۱.۶۱۸ تا ۲.۶۱۸ موج BC واقع میشود. مهم است که نقطۀ D نزدیک به سطح اصلاحی ۰.۸۸۶ خط XA باشد. در الگوی خفاش صعودی، نقطۀ D را میتوان بهعنوان نقطۀ شروع یک روند صعودی قدرتمند در نظر گرفت که فرصت مناسبی برای قرار دادن سفارشهای خرید ایجاد میکند.

معاملهگران با دیدن الگوی خفاش صعودی، معمولاً حد ضرر (Stop loss) خود را نزدیک به نقطۀ D یا کمی پایینتر از نقطۀ X قرار میدهند؛ زیرا عبور قیمت از این نقاط میتواند به معنای عدم اعتبار الگو باشد.

برای تعیین نقاط خروج از معامله در این الگو، معاملهگران از نسبتهای فیبوناچی استفاده میکنند. معمولاً حد سود (Take profit) بین نقاط A و D یا حتی بالاتر از نقطۀ A تعیین میشود. یکی از نقاط محبوب برای قرار دادن حد سود، سطح ۰.۶۱۸ موج AD است.

الگوی هارمونیک خفاش نزولی

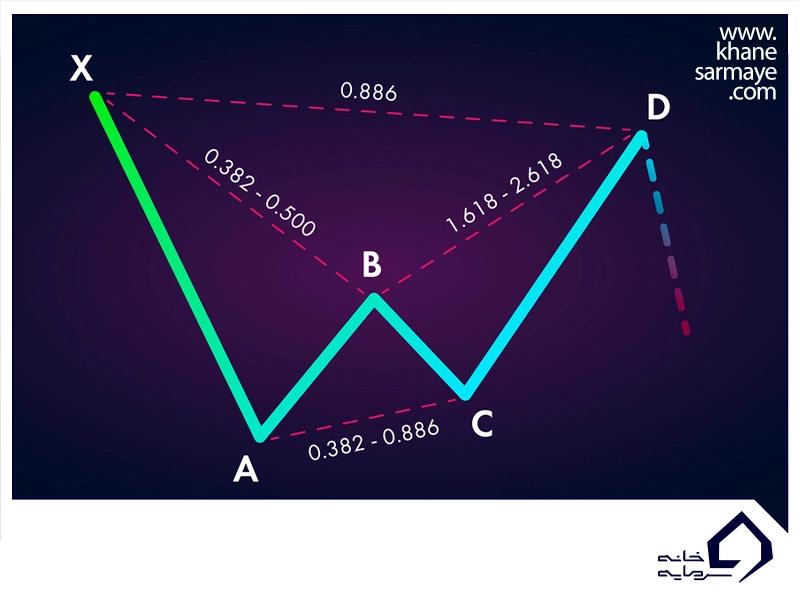

وقتی نگاهی به الگوی خفاش نزولی میاندازیم، متوجه میشویم که شکل آن به حرف W در زبان انگلیسی شبیه است. این الگو با یک روند نزولی از X به A آغاز میشود. پس از آن، قیمت وارد فاز صعودی شده و به سمت B حرکت میکند. این حرکت صعودی معمولاً در نسبت فیبوناچی ۰.۳۸۲ تا ۰.۵ از موج XA محدود میشود.

در مرحلۀ بعد، شاهد کاهش قیمت در موج BC هستیم که نقطۀ C در آن بین ۰.۳۸۲ تا ۰.۸۸۶ موج AB قرار دارد. سپس موج CD باعث رشد قیمت میشود که نقطۀ D آن در سطح اصلاحی ۱.۶۱۸ تا ۲.۶۱۸ موج BC و همچنین در نزدیکی ۰.۸۸۶ موج XA استقرار مییابد.

در الگوی نزولی خفاش، نقطۀ D را بهعنوان نقطۀ آغاز یک روند نزولی در نظر میگیرند و معاملهگران از این فرصت برای قرار دادن سفارشهای فروش استفاده میکنند. تحلیلگران با ارسال سفارش فروش در نقطۀ D و خرید در قیمتهای پایینتر، میتوانند به سود خوبی دست یابند.

برای معاملات مبتنی بر این الگو، معمولاً حد ضرر کمی بالاتر از نقطۀ D تعیین میشود. همچنین معاملهگران باید اهداف قیمتی مشخصی را برای خروج بهموقع و کاهش ریسک سرمایهگذاری خود در نظر بگیرند.

مشخصات الگوی خفاش در تکنیکال

همانطورکه بیان شد، این الگو در تحلیل تکنیکال براساس نسبتهای دقیق فیبوناچی شکل میگیرد. نکتۀ کلیدی در الگوی خفاش، نسبت فیبوناچی موج XA است که در نقطۀ D به اتمام میرسد. معمولاً این نسبت باید در حدود ۰.۸۸۶ باشد. همچنین، موج BC معمولاً بین ۰.۳۸۲ تا ۰.۸۸۶ موج AB است و موج CD اغلب بین ۱.۶۱۸ تا ۲.۶۱۸ موج BC قرار میگیرد.

الگوی خفاش در تحلیل تکنیکال برای شناسایی نقاط برگشت قیمتی به کار میرود. معاملهگران با استفاده از این الگو میتوانند نقاط ورود و خروج احتمالی را در بازار تعیین کنند. نقطۀ Dبهعنوان نقطۀ برگشت قیمت شناخته میشود و فرصت مناسبی برای ورود یا خروج از معاملات ارائه میدهد. بهطور کلی، معاملهگران با قرار دادن سفارشهای خرید یا فروش در نقطۀ D و تعیین حد ضرر نزدیک به این نقطه، استراتژی معاملاتی خود را پیادهسازی میکنند. همچنین، اهداف قیمتی برای خروج از معامله غالباً با استفاده از نسبتهای فیبوناچی تعیین میشود که به معاملهگران کمک میکند تا با دقت بیشتری سود خود را محقق کنند.

روش شناسایی الگوی هارمونیک

برای شناسایی الگوی هارمونیک خفاش در تحلیل تکنیکال، معاملهگران باید به دنبال مجموعهای خاص از نسبتها و مشخصات در نمودار قیمت باشند. این الگو میتواند هم در بازارهای صعودی و هم در بازارهای نزولی شکل بگیرد. مراحل شناسایی الگوی خفاش به شرح زیر است:

- شروع الگو با موج XA: اولین قدم در شناسایی الگوی خفاش، یافتن یک حرکت قیمتی قابل توجه است که موج XA را تشکیل میدهد. این موج میتواند یک رالی صعودی قوی یا یک ریزش قیمتی شدید باشد.

- موج اصلاحی AB: پس از تشکیل موج XA، باید به دنبال یک حرکت اصلاحی معکوس باشید که موج AB را تشکیل میدهد. این حرکت اصلاحی نباید بیش از ۵۰ درصد از موج XA باشد.

- موج BC: قیمت باید دوباره جهت خود را تغییر داده و یک حرکت دیگر را شروع کند که موج BC را تشکیل میدهد. موج BC معمولاً بین ۳۸.۲ درصد تا ۸۸.۶ درصد از موج AB اصلاح میشود.

- موج CD و تکمیل الگو: نهایتاً موج آخر، یعنی CD شکل میگیرد. این موج باید بین ۱.۶۱۸ تا ۲.۶۱۸ برابر موج BC باشد. نقطۀ D الگو، جایی است که موج CD به پایان میرسد و باید در نزدیکی ۸۸.۶ درصد از اصلاح موج XA قرار گیرد.

در نهایت، الگوی خفاش به اتمام میرسد و انتظار میرود که قیمت از نقطۀ D واکنش نشان دهد. این نقطه میتواند بهعنوان یک فرصت معاملاتی برای ورود یا خروج از بازار استفاده شود. مهم است که توجه داشته باشید، همانند هر روش تحلیل تکنیکال دیگری، این الگو نیز به تنهایی نمیتواند تضمینی برای موفقیت معاملاتی باشد و باید همراه با سایر ابزارهای تحلیلی و مدیریت ریسک به کار گرفته شود.

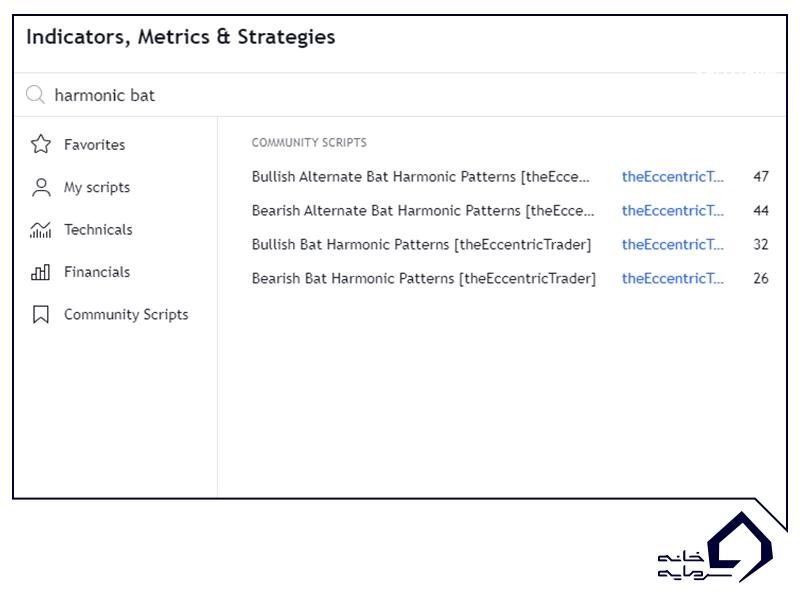

برای الگوی هارمونیک خفاش، اندیکاتورهای بسیاری توسط تحلیلگران و برنامهنویسهای خبره، توسعه داده شده که بسیاری از آنها در پلتفرمهای تحلیلی مانند تریدینگ ویو در دسترس است. این اندیکاتورها به دو دستۀ الگوی خفاش صعودی و نزولی تقسیم میشود که معاملهگر با توجه به شرایط بازار میتواند از آنها استفاده کند. باید به این موضوع توجه شود که این اندیکاتورها در بعضی شرایط، ممکن است الگو را با دقت خیلی مناسبی رسم نکنند و برای استفادۀ بهینه بهتر است پس از تشخیص الگو، توسط معاملهگر به صورت بهینه رسم شود.

مزایا و معایب الگوی هارمونیک

الگوی هارمونیک خفاش همانند هر ابزار تحلیلی دیگری، دارای مزایا و معایب خاص خود است که برای معاملهگران و تحلیلگران بازار اهمیت دارد. در ادامه، به بررسی مزایا و معایب این الگو میپردازیم.

- دقت بالا در پیشبینی: به دلیل استفاده از نسبتهای فیبوناچی دقیق، الگوی خفاش میتواند نقاط برگشت قیمت را با دقت بالایی پیشبینی کند.

- کاربرد در تمامی بازارهای مالی: این الگو در تمامی بازارهای مالی کاربرد دارد و میتوان بهعنوان یک الگوی معتبر از آن استفاده کرد.

- قابلیت همخوانی با سایر ابزارهای تکنیکال: معاملهگران میتوانند الگوی خفاش را با سایر ابزارهای تکنیکال مانند اندیکاتورها و تحلیل فاندامنتال (Fundamental) ترکیب کنند تا دقت تحلیلهای خود را افزایش دهند.

- تعیین نقاط ورود و خروج: به کمک این الگو و با شناسایی نقاط دقیق ورود و خروج، معاملهگران میتوانند استراتژیهای معاملاتی مؤثری را برای مدیریت ریسک خود توسعه دهند.

- پیچیدگی در شناسایی: شناسایی دقیق این الگو به دانش و تجربۀ بالایی نیاز دارد و تشخیص آن برای معاملهگران تازهکار تاحدی دشوار است.

- زمانبر بودن: تشخیص کامل و دقیق این الگو میتواند زمانبر باشد؛ زیرا نیازمند تشکیل کامل همۀ اجزای الگو قبل از اتخاذ هر گونه تصمیم معاملاتی است.

- احتمال خطا: هر چند الگوهای هارمونیک دقیق هستند، اما همواره احتمال خطا وجود دارد و قیمت ممکن است همیشه طبق الگوی پیشبینی شده حرکت نکند.

انواع ترکیب الگوی خفاش

برای افزایش دقت الگوی هارمونیک خفاش، میتوان این الگو را با سایر ابزارهای تکنیکال ترکیب کرد و نتایج دقیقتری کسب کرد. در ادامه، انواع ترکیب الگوی هارمونیک خفاش را با سایر ابزارهای تکنیکال بررسی میکنیم.

- ترکیب با خطوط روند و کانالها:

- خطوط روند و کانالها میتوانند نواحی حمایت و مقاومت را نشان دهند.

- هنگامی که یک الگوی خفاش در نزدیکی یک خط روند مهم یا مرز یک کانال شکل میگیرد، احتمال برگشت قیمت افزایش مییابد.

- استفاده از اندیکاتورهای حجم:

- اندیکاتورهایی مانند OBV (On-Balance Volume) یا Volume میتوانند تأییدی بر قدرت یا ضعف روند فعلی باشند.

- اگر حجم معاملات در نقطۀ تکمیل این الگو افزایش یابد، این موضوع میتواند نشانهای از قدرت الگو و احتمال بیشتر برای برگشت بازار باشد.

- ترکیب با میانگینهای متحرک:

- میانگینهای متحرک میتوانند بهعنوان نواحی حمایت یا مقاومت عمل کنند.

- وقتی الگوی خفاش در نزدیکی یک میانگین متحرک مهم تشکیل شود، میتواند اعتبار بیشتری به پیشبینی برگشت قیمت ببخشد.

نحوه ورود به معامله با کمک الگوی خفاش

در استفاده از الگوی هارمونیک خفاش، یکی از مزایای برجستۀ آن، فراهم آوردن نسبت پاداش به ریسک بسیار مطلوب برای معاملهگران است. همین موضوع باعث افزایش محبوبیت الگو شده است. در این رویکرد، ورود به معامله معمولاً در نقطۀ D انجام میشود، جایی که ۸۸.۶ درصد بازگشتی فیبوناچی موج X-A مشخص میشود.

توصیه میشود که معاملهگران به محض رسیدن نمودار به سطح ۸۸.۶ درصد، وارد معامله شوند؛ زیرا معمولاً قیمت بیش از این حد در الگوی خفاش به روند خود ادامه نمیدهد.

تعیین حد ضرر در استراتژی معاملاتی خفاش نیز اهمیت بسزایی دارد. حد ضرر در این الگو، زیر نقطۀ X قرار میگیرد، که مکان منطقی برای این منظور است، زیرا در صورت عبور قیمت از این سطح، الگو دیگر معتبر نخواهد بود. همچنین چندین رویکرد برای مدیریت معاملات وجود دارد. در این الگو، اجرای حد سود چندگانه میتواند بهینه باشد. در این روش، نیمی از موقعیت معاملاتی در نقطۀ C بسته شده و مابقی زمانی که قیمت به سطح A میرسد، بسته خواهد شد

پس از رسیدن قیمت به نقطۀ C و محقق کردن نیمی از سود معامله، میتوان حد زیان را از نقطۀ X به نقطۀ D جابجا کرد تا معامله در نقطۀ سر به سر باشد.

سخن پایانی

در پایان بررسی جامع در رابطه با الگوی هارمونیک خفاش، میتوانیم نتیجهگیری کنیم که این الگو نهتنها بهعنوان یک ابزار دقیق و مؤثر در تحلیل تکنیکال شناخته میشود، بلکه بهعنوان یک راهنمای ارزشمند برای شناسایی فرصتهای معاملاتی در بازارهای مالی عمل میکند. الگوی خفاش با تأکید بر نسبتهای فیبوناچی و تحلیل دقیق نمودارهای قیمت، به معاملهگران کمک میکند تا نقاط برگشت قیمتی را با اطمینان بیشتری شناسایی کنند.

با این حال، مهم است که به یاد داشته باشیم هیچ ابزار تحلیلی بهتنهایی تضمینکنندۀ موفقیت نیست. استفادۀ مؤثر از الگوی خفاش نیازمند ترکیبی از دانش، تجربه و توجه به دیگر عوامل بازار مانند اخبار اقتصادی و رویدادهای جهانی است. علاوه بر این، معاملهگران باید همواره به اهمیت مدیریت ریسک و انضباط معاملاتی توجه کنند.

سوالات متداول

الگوی هارمونیک خفاش یک الگوی قیمتی در تحلیل تکنیکال است که براساس نسبتهای فیبوناچی تشکیل شده و به شناسایی نقاط برگشت قیمت، کمک میکند.

این الگو به دلیل دقت بالا در شناسایی نقاط برگشت قیمتی، یک الگوی بسیار مهم به شمار میرود. این الگو با استفاده از نسبتهای دقیق فیبوناچی به معاملهگران کمک میکند تا فرصتهای معاملاتی را با دقت بیشتری شناسایی و از آنها استفاده کنند.

از الگوی هارموینک خفاش میتوان در تمامی بازارهای مالی استفاده کرد.

نظر شما درباره این مقاله چیست؟

0 نفر به این مقاله میانگین امتیاز0 دادهاند.

شما چه امتیازی میدهید؟