سخاب چیست؟

اسناد خزانه، در زمره اوراق بهادار با نامی قرار می گیرند که بیانگر تعهد دولت ها به بازپرداخت مبلغ اسمی آن ها در آینده است. سخاب از ابزارهای مالی با ماهیت بدهی بوده که بدون کوپن سود منتشر می شود و هدف اصلی آن، تامین کسری بودجه دولت هاست. اسناد خزانه اصلی ترین ابزار بازار پول جهت اعمال سیاست های پولی است. در رابطه با بدون کوپن بودن این اوراق باید گفت:

اوراق بدهی معمولاً یا دارای کوپن پرداخت سود یا بدون کوپن پرداخت سود هستند. دارنده اوراق صرفاً می تواند در سررسید با مراجعه به منتشرکننده اوراق، مبلغ اسمی اوراق را از منتشرکننده اوراق یا ضامن آن (در اینجا دولت است) دریافت نماید. اوراق خزانه اسلامی که با نام اخزا یا سخاب در بازار معروف گردیده اند، از نوع “بدون کوپن” دریافت سود است که به مبلغ اسمی یک میلیون ریال (صد هزار تومان) منتشر گردیده اند. اسناد خزانه مرسوم در دنیا توسط دولت به رقمی کمتر از قیمت اسمی به خریداران فروخته شده و از منابع مالی حاصل از فروش، بدهی های دولت پرداخت می شود اما به دلیل اشکالات فقهی وارد بر این روش، دولت جمهوری اسلامی ایران، این اوراق را صادر و به شکل مستقیم به طلبکاران غیر دولتی واگذار می کند. دارنده اوراق در صورت نیاز به وجه نقد، این اوراق را در بازار ابزارهای نوین مالی فرابورس ایران به فروش می رساند.

- سخاب

سخاب، اوراق بهادار با نامی است که دولت به منظور تصفیه بدهی های خود بابت طرح های تملک دارایی های سرمایه ای با قیمت اسمی و سررسید معین به طلبکاران غیردولتی واگذار می کند. اوراق خزانه در تمام دنیا معمولاً از بالاترین درجه اعتباری برخوردار هستند، چرا که دولت پرداخت آن را ضمانت کرده است؛ به طوری که در آمریکا درجه اعتباری آن ها AAA است. در نظر داشته باشید که بنا به دلایل مختلف، سهم بدهی در GDP (تولید ناخالص داخلی) ایران پایین است که دولت می تواند از این ظرفیت استفاده کند. عملاً اوراق خزانه اسلامی می تواند کمک کند تا فرآیند تسویه حساب با پیمانکاران و به تبع آن راه افتادن پروژه های عمرانی تسهیل گردد.

انتشار اوراق اخزا در ایران

دولت جمهوری اسلامی ایران در انتهای سال ۱۳۹۴ پس از اخذ مصوبات لازم اقدام به انتشار اوراق مشارکت طرح های عمرانی دولت به جهت پرداخت مطالبات معوق پیمانکاران نمود. اوراق مذکور در ابتدا با عاملیت بانک سپه به جهت حوزه وزارت نیرو و عاملیت بانک مسکن در حوزه وزارت راه و ترابری منتشر گردید و به عنوان پرداخت بدهی دولت به پیمانکاران واگذار شد. در سال ۱۳۹۵ با کاهش تورم و کاهش نرخ رسمی سود بانکی، اوراق بعدی با سود سالیانه کمتری منتشر گردیده و در چند مرحله در اختیار پیمانکاران قرار گرفت. اوراق سخاب نیز به موازات به عنوان اوراق کوتاه مدت با تضمین بانک مرکزی با سر رسیدهای کمتر از یک سال منتشر و برای تسویه بخشی از مطالبات پیمانکاران استفاده شد. اسناد مذکور با موافقت سازمان بورس اوراق بهادار تحت عنوان اخزا در تابلوی بورس پذیرش و به صورت رسمی و شفاف داد و ستد شد. تحت تاثیر قرار گرفتن بازار سرمایه و نرخ رشد سهام شرکتها از نرخ های مورد معامله اخزا و نیاز مبرم پیمانکاران به نقدینگی و عدم تسلط کافی فروشندگان به بورس و بازار سرمایه موجب گردید اسناد بعدی به صورت خارج از بورس و داخل شبکه بانکی تحت عنوان “سخاب بانکی” یا سخاب منتشر و مورد داد و ستد قرار گیرد. ماهیت اسناد خزانه و اخزا یکی است و هر دو سخاب با سررسید کمتر از یکسال هستند و تنها تفاوت آن ها در نامگذاری است. درواقع علت این تفاوت این است که اخزا از همان ابتدا در فرا بورس قابل مبادله بود؛ اما سخاب ابتدا از طریق بانک ها قابل مبادله بود و سپس امکان مبادله آن در فرا بورس فراهم شد. در ادامه به بررسی جزئیات این نوع از اوراق خواهیم پرداخت:

بدون ریسک بودن اسناد خزانه

بزرگترین دغدغه فعالان بازار سرمایه در خصوص سخاب، عدم ایفای تعهدات دولت در زمان سررسید است. برای رفع این نگرانی، دولت به این بدهی اولویتی هم ردیف حقوق و مزایای کارکنان خود داده و به عنوان بدهی ممتاز دولت در نظر گرفته می شود. خزانه داری کل کشور نیز موظف است پرداخت مبلغ اسمی سخاب را در سررسید اوراق تعهد کند. این تعهدنامه به امضای وزیر امور اقتصادی و دارایی رسیده است از این رو اسناد خزانه ریسک نکول نخواهند داشت.

نقد شوندگی سخاب

ریسک نقد شوندگی به معنی احتمال عدم فروش اوراق بهادار است. یکی از اهداف پذیرش سخاب در فرا بورس ایران، کاهش این ریسک برای دارندگان این اوراق است چراکه به دلیل وجود بازار بزرگ و نقد شونده اوراق بهادار با درآمد ثابت در بازار ابزارهای نوین مالی فرا بورس ایران، دارندگان این اوراق می توانند در هر زمان نسبت به فروش اوراق خود در بازار اقدام کنند.

تفاوت سخاب با سایر اوراق بهادار

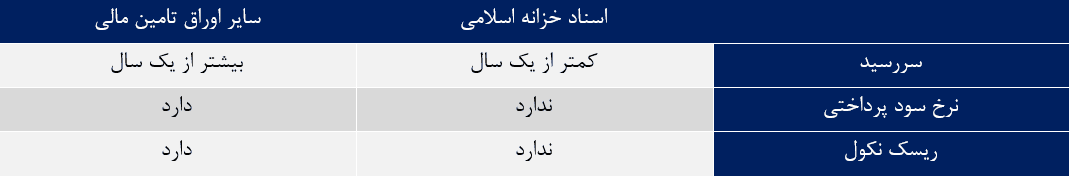

تفاوت عمده این اسناد با سایر اوراق بهادار، در سررسید آن و پرداخت سود است. این اوراق عموماً سررسیدی کمتر از یک سال داشته و اغلب سررسیدشان به صورت ۴، ۱۳، ۲۶ و ۵۲ هفته ای است. سخاب بدون سود بوده و هیچ گونه پرداخت میان دوره ای تحت عنوان سود نخواهند داشت و سرمایه گذاران از مابه التفاوت قیمت خرید اوراق و ارزش اسمی دریافتی آن در سررسید، منتفع خواهند شد. دارندگان اوراق، مبلغ اسمی را در سررسید از دولت دریافت می کنند. در جدول زیر برخی از مهمترین تفاوت های سخاب با سایر اوراق تامین مالی نمایش داده شده است.

تفاوت سخاب با سایر اوراق

هدف از انتشار سخاب

این اوراق، با هدف تسویه بدهی های دولت به طلبکاران غیردولتی، کنترل نقدینگی بازار، اجرای سیاست های پولی، تأمین کسری بودجه و مدیریت بازار منتشر می شود. همچنین این ابزار، اصلی ترین ابزار بازار پول جهت اعمال سیاست های پولی از سوی بانک مرکزی جمهوری اسلامی ایران است.

مزایای انتشار سخاب

از جمله مزایای انتشار سخاب میتوان به موارد زیر اشاره داشت:

- کشف نرخ سود بدون ریسک مورد انتظار بازار در اقتصاد کشور

- فراهم آوردن بستر لازم برای توسعه ابزارهای مالی بازار

- کمک به سیاست های پولی و مالی به منظور اعمال سیاست های بهینه جهت تنظیم و کنترل انتظارات بازار

- کمک به حفظ استقلال کشور با استفاده از تامین مالی داخلی دولت و کاهش استقراض بین المللی

- استخراج انتظارات بازار از نرخ سود بدون ریسک با سررسیدهای مختلف

- معاف از مالیات بودن درآمدها و معاملات این اوراق

به طور کلی با انتشار اسناد خزانه به طور هم زمان دولت از طریق مدیریت بدهی ها، بانک مرکزی از طریق کنترل نقدینگی و مردم به واسطه استخراج نرخ بدون ریسک در یک بازار رقابتی، منتفع می شوند.

ضمانت پرداخت در سررسید

ضامن این اوراق، وزارت امور اقتصادی و دارایی بوده و خزانه داری کل کشور پرداخت مبلغ اسمی سخاب در هر مرحله را تعهد کرده است. همچنین خزانه داری کل کشور بازپرداخت این اوراق در سررسید را در زمره دیون ممتاز دولت قرار داده است بدین معنی که پرداخت مبلغ اسمی سخاب در سررسید این اوراق، هم ردیف پرداخت حقوق کارکنان دولت بوده و با همان درجه اهمیت و اضطرار صورت می گیرد.

فرآیند پرداخت مبلغ اسمی سخاب در سررسید

سازمان مدیریت و برنامه ریزی کشور، وجه مورد نیاز برای بازپرداخت ارزش اسمی اوراق را با توجه به زمان سررسید، از طریق خزانه داری کل کشور به بانک عامل منتقل می کند. شرکت سپرده گذاری مرکزی اوراق بهادار و تسویه وجوه، بر اساس اطلاعات آخرین دارندگان سخاب، ارزش اسمی اوراق را از طریق بانک عامل به حساب دارندگان مذکور واریز خواهد کرد؛ بنابراین اعلام شماره حساب و شبای بانکی دارندگان اوراق به کارگزار ضروری است.

فرآیند انتشار و فروش اسناد خزانه

وزارت امور اقتصادی و دارایی به نمایندگی از دولت، سخاب را از محل ردیف بودجه اختصاص یافته، منتشر می کند. دستگاه های ذی ربط نیز بر اساس بودجه اختصاص یافته و اولویت بندی، لیست پیمانکاران طلبکار از دولت را به بانک عامل معرفی خواهند کرد. بعد از احراز هویت و اخذ اطلاعات لازم توسط بانک عامل، لیست پیمانکاران به فرا بورس ایران اعلام خواهد شد. سپس حداکثر ظرف ۱۰ روز کاری، اطلاعات در سامانه معاملات ثبت شده و پیمانکاران می توانند نسبت به فروش سخاب در بازار ابزارهای نوین مالی فرا بورس ایران اقدام کنند.

چگونگی دریافت سخاب

سخاب به صورت الکترونیکی منتشر می شود و در سامانه های معاملاتی بازار سرمایه به صورت الکترونیکی به پیمانکاران تخصیص می یابد. پیمانکاران می توانند با مراجعه به دستگاه یا وزارتخانه بدهکار، درخواست تصفیه حساب خود را اعلام کنند و در صورت لزوم، وزارت امور اقتصاد و دارایی به نمایندگی از دولت جمهوری اسلامی ایران از محل ردیف بودجه اختصاص یافته، با انتشار اسناد خزانه حساب پیمانکار را تسویه می کند. همچنین پیمانکار می تواند این اوراق را تا سررسید نگهداری کند یا در صورت نیاز به وجه نقد قبل از سررسید، آن را از طریق فرا بورس ایران به فروش برساند. در واقع، با توجه به وجود “بازار معاملات ثانویه” برای سخاب، پیمانکارانی که بدهی خود را با استفاده از این اوراق تسویه کنند، درصورت نیاز به منابع مالی جهت ادامه فعالیت های خود، می توانند این اوراق را در فرا بورس ایران به فروش رسانده و طلب خود را در سریع ترین زمان ممکن به وجه نقد تبدیل کنند.

فروش سخاب

دارندگان سخاب، می توانند با مراجعه به یکی از کارگزاری های عضو فرا بورس ایران، به صورت حضوری یا آنلاین، اوراق خود را به فروش برسانند.

قیمت فروش سخاب

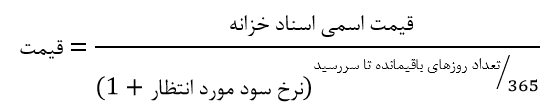

قیمت این اوراق با در نظر گرفتن دو عامل نرخ سود مورد انتظار بازار و فاصله تا سررسید اوراق تعیین می شود. هرچه به سررسید نزدیک می شویم، قیمت سخاب به قیمت اسمی آن نزدیک تر می شود. علاوه بر این، با افزایش نرخ بازده مورد انتظار بازار، قیمت بازاری سخاب کاهش خواهد یافت. فرمول محاسبهی آن به شرح زیر است.

قیمت اسناد خزانه در بازار

قیمت بازاری سخاب در بازار سرمایه، با مکانیزم عرضه و تقاضا مشخص خواهد شد. این مکانیزم در عرضه اولیه به یکی از ۲ روش زیر صورت خواهد گرفت:

- روش ثبت سفارش: در روش ثبت سفارش، قیمت های وارده توسط خریداران به صورت مخفی خواهد بود و تعداد سفارشات وارده توسط خریداران مجموعاً می باید به میزان حداقل ۸۰ درصد حجم کل اوراق عرضه شده باشد. ضمناً قیمتی که کشف می شود باید به گونه ای باشد که در آن قیمت، حداقل ۸۰ درصد اوراق عرضه شده به فروش برسد.

- روش حراج: در روش حراج، قیمت در یک جلسه معاملاتی و بر اساس رقابت خریداران تعیین می شود. در این روش سفارش متقاضیان (خریداران) و عرضه کنندگان (فروشندگان) در یک بازه زمانی وارد سامانه معاملاتی می شود، پس از آن، بهترین قیمت های خرید (بالاترین قیمت ها) و بهترین قیمت های فروش (پایین ترین قیمت ها) با یکدیگر منطبق شده و معامله انجام خواهد شد.

خرید سخاب

خرید و فروش این اوراق در بازار ابزارهای نوین مالی فرا بورس ایران انجام می شود. فرآیند خرید این اسناد تشابه زیادی با سایر اوراق بهادار با درآمد ثابت مانند اوراق مشارکت و انواع صکوک دارد. برای خرید سخاب، کافی است به یکی از کارگزاری های عضو فرا بورس ایران مراجعه کرده و نسبت به تکمیل فرم خرید اوراق بهادار اقدام کرد. همچنین در صورتی که متقاضی کد بورسی نداشته باشد، می تواند پس از مراجعه به یکی از کارگزاران عضو فرا بورس ایران، نسبت به دریافت کد بورسی اقدام کرده و پس از آن برای خرید سخاب به صورت حضوری یا آنلاین اقدام کند.

سود میان دوره های در سخاب

نرخ سود این اوراق صفر بوده و هیچ گونه پرداخت میان دوره ای نخواهد داشت.

بازده حاصل از سخاب

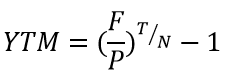

با خرید سخاب به قیمتی کمتر از مبلغ اسمی و دریافت مبلغ اسمی در سررسید، می توان از اختلاف بین قیمت خرید و مبلغ دریافتی در سررسید منتفع شد. نرخ بازده اسناد خزانه به صورت روزشمار و به شکل زیر محاسبه می شود:

- F: قیمت اسمی

- P: قیمت خرید

- T: تعداد روزهای سال (۳۶۵)

- N: تعداد روزهای باقیمانده تا سررسید

زمان خرید و فروش سخاب در بازار

این اوراق در هر زمانی در بازار قابل خرید و فروش است. به دلیل وجود بازار گردانان متعدد، سخاب از درجه نقد شوندگی بالایی برخوردار است؛ به عبارت دیگر، بازار گردانان در هر روز، از آغاز ساعت معاملاتی در بازار حضور خواهند داشت و همزمان اقدام به ارسال سفارش خرید و فروش در بازار می کنند بنابراین این اوراق در هر زمان قابل خرید و فروش به قیمت روز خواهد بود.

ریسک های سخاب

سخاب همانند سایر اوراق بهادار براساس مکانیزم عرضه و تقاضا در بازار معامله می شود؛ بنابراین ممکن است تحت تاثیر ریسک نوسانات قیمتی قرار بگیرد.

قیمت خرید سخاب

قیمت گذاری این اوراق از طریق محاسبه ارزش فعلی جریانات آتی آن به دست می آید؛ بنابراین برای محاسبه ارزش فعلی سخاب کافی است مبلغ اسمی اوراق با توجه به نرخ مورد انتظار سرمایه گذار و زمان باقی مانده تا سررسید تنزیل شود.

تسویه وجوه سخاب، پس از معاملات

تسویه وجوه ناشی از معاملات این اوراق، مطابق ضوابط معاملات بازار توسط شرکت سپرده گذاری مرکزی اوراق بهادار و تسویه وجوه انجام شده و وجوه ناشی از فروش این اوراق یک روز کاری پس از معامله به حساب فروشنده واریز خواهد شد. در سایت فرا بورس، لیست اوراق بدهی منتشر شده به همراه مشخصاتی همچون حجم انتشار، حجم پذیرش، مبلغ اسمی هر ورقه، بازدهی، بازار گردان، تاریخ انتشار و سایر مدارک و مستندات، در دسترس است.

نظر شما درباره این مقاله چیست؟

0 نفر به این مقاله میانگین امتیاز0 دادهاند.

شما چه امتیازی میدهید؟