سرمایه گذاری بر مبنای رشد نوعی سبک و استراتژی در سرمایه گذاری است که روی افزایش مجموع سرمایه سرمایه گذار متمرکز شده است.

سرمایه گذارانی که بر مبنای رشد وارد عمل می شوند، در سهامی سرمایه گذاری می کنند که به تازگی قدم به عرصه گذاشته و به شرکت های کوچک تعلق دارند. غالبا انتظار می رود که میزان درآمد چنین شرکت هایی در مقایسه با دیگر بخش های صنعت و به نسبت تمام بازار از نرخ میانگین بالاتر باشد.

سرمایه گذاری بر مبنای رشد برای بسیاری از سرمایه گذاران بسیار جذاب است؛ چراکه خرید سهام شرکت هایی که به تازگی وارد عمل شده اند، اگر به موفقیت برسد ممکن است سود بالایی را در داشته باشد. اگرچه برخی از شرکت ها در بوته آزمایش قرار نگرفته و خطرات متعددی را به همراه خواهند داشت.

نکات کلیدی

- سرمایه گذاری بر مبنای رشد به استراتژی خرید سهام اطلاق می شود. در این حالت سهام شرکت هایی خریداری می شود که انتظار می رود در آینده رشد خوبی داشته باشند و در مقایسه با صنعت و همین طور بازار از نرخ میانگین بالاتری برخوردار باشند.

- سرمایه گذاری بر مبنای رشد شرکت های جوان و کوچک را برای سرمایه گذاری ترجیح می دهد. این شرکت ها شانس بالایی برای توسعه دارند و انتظار می رود که بهای سهام آن ها افزایش پیدا کند.

- در سرمایه گذاری بر مبنای رشد ۵ عامل را باید در ارزیابی متن در نظر بگیرید: تاریخچه و آینده درآمدزایی های کسب و کار، حاشیه سود، بازدهی سهام شرکت و نحوه عملکرد قیمت هر سهم.

- در نهایت سرمایه گذاری بر مبنای رشد به دنبال افزایش دارایی از طریق افزایش سرمایه اصلی در درازمدت یا کوتاه مدت است.

درک بهتر سرمایه گذاری بر مبنای رشد

سرمایه گذارانی که بر اساس میزان رشد وارد عمل می شوند، غالبا به دنبال سرمایه گذاری در صنایعی هستند که به سرعت در حال رشد هستند. غالبا این صنایع تکنولوژی های جدید را به کار می گیرند، خدمات خود را توسعه می دهند و به دنبال افزایش سود از طریق افزایش ارزش سرمایه هستند.

این امر به معنای سودی است که آن ها از طریق سهام به دست می آورند و در نقطه مقابل سودی قرار دارد که در ازای مالکیت سهام دریافت می کنند. در حقیقت اکثر شرکت هایی که شاهد افزایش ارزش سهام خود هستند، به جای آنکه سود ناشی از سهام را به سهام داران پرداخت کنند، به دنبال سرمایه گذاری درآمد در کسب و کار خود هستند.

این شرکت های غالبا کوچک و نوپا از پتانسیل بالایی برخوردار هستند. ایده اصلی این است که شرکت رشد می کند و توسعه پیدا می کند و رشد درآمد یا سود درنهایت در آینده منجر به افزایش قیمت سهام شرکت خواهد شد.

چراکه سرمایه گذاران به دنبال افزایش مجموع درآمد خود هستند. سرمایه گذاری بر مبنای رشد با نام سرمایه گذاری برای افزایش سرمایه یا استراتژی افزایش ارزش دارایی نیز شناخته می شود.

ارزیابی پتانسیل یک شرکت برای رشد

سرمایه گذارانی که به دنبال رشد هستند، به دنبال شرکت ها و بازار هایی هستند که پتانسیل بالایی برای رشد دارند. فرمول واحد و قطعی برای ارزیابی چنین پتانسیلی وجود ندارد. این کار به قدرت تشخیص و تفسیر بالایی نیاز دارد که باید با در نظر گرفتن دیدگاه شخصی و در آن واحد بدون در نظر گرفتن آن انجام شود و به قضاوت صحیح نیاز دارد.

سرمایه گذارانی که بر مبنای رشد وارد عمل می شوند، از روش های مشخص به عنوان چارچوبی برای تحلیل های خود استفاده می کنند. اما این شیوه ها باید با در نظر گفتن شرایط مخصوص یک شرکت پیاده سازی شوند. مخصوصا باید عملکرد فعلی شرکت در مقایسه با عملکرد آن در گذشته و تاریخچه مالی آن در نظر گرفته شود.

روی هم رفته سرمایه گذارانی که بر مبنای رشد عمل می کنند، ۵ عامل کلیدی را در انتخاب شرکت هایی که برای افزایش ارزش سرمایه مناسب هستند در نظر می گیرند.

این پنچ عامل عبارت اند از:

۱- تاریخچه قوی که نشان دهنده رشد درآمد است

شرکت ها باید تاریخچه ای از عملکرد خود را نشان دهند که حاکی از افزایش درآمد شرکت طی ۵ تا ۱۰ سال گذشته باشد. حداقل درآمد به ازای هر سهم در شرکت به اندازه شرکت بستگی دارد.

به عنوان مثال ممکن است به دنبال کسب حداقل ۵ درصد سود در شرکت هایی باشید که سرمایه ای بیش از ۴ بیلیون دلار را در اختیار دارند، ۷ درصد سود در شرکت ها که سرمایه ای از ۴۰۰ میلیون تا ۴ بیلیون دلار دارند و ۱۲ درصد سود برای شرکت های کوچکی که کمتر از ۴۰۰ میلیون دلار سرمایه دارند.

ایده اصلی این است که اگر شرکت ها در سابقه خود رشد خوبی را از خود به نمایش گذاشته باشند، این احتمال وجود دارد که شرکت همچنان به روند رو به رشد خود ادامه دهد.

۲- روند رو به رشد قدرتمند در میزان درآمد

اعلان میزان درآمد بیانیه ای عمومی است که میزان سود شرکت را در یک بازه زمانی مشخص نشان می دهد. غالبا این بازه زمانی مشخص یک فصل است.

این اعلان ها در تاریخ مشخصی در طول فصل مورد نظر تهیه می شوند و تحلیل هایی درباره سهام و میزان درآمد تخمینی نیز به دنبال آن ها منتشر می شود. سرمایه گذارانی که بر مبنای رشد عمل می کنند، برای تعیین شرکتی که در آینده با رشد خوبی همراه خواهد بود و از میانگین رشد صنعت نیز پیشی می گیرد، توجه ویژه ای به این آمارهای تخمینی می کنند.

۳- حاشیه سود قدرتمند

حاشیه سود شرکت پیش از پرداخت مالیات با در نظر گرفتن هزینه فروش بدون مالیات وارد آمده بر آن تقسیم بر میزان فروش محاسبه می شود. عدد به دست آمده معیار ارزشمندی است؛ چراکه ممکن است شرکتی رشد فوق العاده ای در میزان فروش داشته باشد اما درآمد کمی را به خود اختصاص دهد.

این امر نشان دهنده آن است که مدیریت به درستی هزینه ها و میزان درآمد را محاسبه نکرده است. روی هم رفته اگر شرکتی از متوسط سود پنج ساله خود پیش از محاسبه مالیات پیشی بگیرد و از رقبای حاضر در صنعت خود نیز جلو بزند، این شرکت آینده خوبی در پیش دارد و به رشد خوبی دست پیدا می کند.

۴- بازدهی قوی روی هر سهم

میزان بازگشت حاصل از سهام یا ROE میزان سودآوری شرکت را با نمایان کردن میزان سودی نشان می دهد که شرکت با استفاده از سرمایه سهام داران به دست آورده است. این عدد از طریق تقسیم مجموع درآمد ناشی از سود سهام بر سهام سهام داران محاسبه می شود.

یک قانون درجه اول می گوید همواره بازدهی سهام فعلی شرکت را با متوسط بازدهی سهام آن در ۵ سال گذشته و تمام صنعتی که شرکت در آن فعالیت دارد، مقایسه کنید.

بازدهی سود ثابت یا در حال افزایش نشان دهنده آن است که مدیریت به خوبی در تولید سود بیشتر از سرمایه سهامداران عمل کرده و تجارت را به خوبی هدایت کرده است.

۵- عملکرد قوی سهام

معمولا اگر ارزش سهام در طی ۵ سال دو برابر نشود، به احتمال زیاد در دسته سهام های ارزشمند و رو به رشد نیز دسته بندی نمی شود. این نکته را به یاد داشته باشید که اگر نرخ رشد ۱۰ درصد باشد، سهام طی ۷ سال دو برابر می شود.

برای دو برابر شدن ارزش سهام در طی ۵ سال، نرخ رشد باید ۱۵ درصد باشد. برخی از اوقات این کار برای شرکت های نوپایی که در صنایع در حال رشد کار خود را آغاز کرده اند، دست یافتنی و امکان پذیر است.

نکته حائز اهمیت

شما قادر خواهید بود سهام های درحال رشد را در بازار مبادلات و در بخش های متفاوت صنعت نیز پیدا کنید، اما معمولا احتمال یافتن این گونه سهام ها در صنایعی که درحال رشد هستند، به مراتب بیشتر است.

سرمایه گذاری بر مبنای رشد در مقایسه با سرمایه گذاری ارزشی

در نهایت سرمایه گذاری بر مبنای رشد به دنبال افزایش دارایی از طریق افزایش ارزش دارایی در بلند مدت یا کوتاه مدت هستند. البته که سرمایه گذاری بر مبنای رشد، تنها استراتژی موجود برای افزایش ارزش سرمایه نیست. سرمایه گذاری بر بنای ارزش نوع دیگری از استراتژی های موجود و شناخته شده برای دستیابی به این هدف است.

برخی سرمایه گذاری بر مبنای رشد و سرمایه گذاری بر مبنای ارزش را در نقطه مقابل یکدیگر تصور می کنند. سرمایه گذارانی که بر مبنای ارزش عمل می کنند، به دنبال سهامی هستند که از ارزش واقعی خود پایین تر مبادله می شود.

این در حالی است سرمایه گذارانی که بر مبنای رشد وارد عمل می شوند، با این وجود که ارزش بنیادی شرکت را در نظر می گیرند، اما تمایل بیشتری به نادیده گرفتن استانداردهایی دارند که نشان می دهد ممکن است سهام بیش از ارزش واقعی خود مبادله شده باشد.

در حالی که سرمایه گذارانی که بر پایه ارزش وارد عمل می شوند، به دنبال سهامی هستند که امروز به بهایی کمتر از ارزش واقعی خود فروخته می شوند. این درحالی است که سرمایه گذارانی که بر مبنای رشد وارد عمل می شوند، روی پتانسیل آتی شرکت متمرکز هستند و توجه چندانی به ارزش فعلی سهام آن نمی کنند.

این سرمایه گذاران بر خلاف سرمایه گذارانی که بر پایه ارزش وارد عمل می شوند، ممکن است سهام شرکت هایی را خریداری کنند که در حال حاضر سهام خود را به ارزشی بالاتر از ارزش واقعی خود به فروش می رساند. این کار با این پیش فرض انجام می شود که ارزش واقعی سهام شرکت در آینده رشد می کند و از نوسانات فعلی پیشی می گیرد.

راهنما و مرشدی برای سرمایه گذاری بر مبنای رشد

یکی از شناخته شده ترین چهره های سرمایهگذاری بر مبنای رشد توماس راپرایس جونیور (Thomas Rowe Price. Jr) است. او به عنوان پدر سرمایه گذاری بر مبنای رشد شناخته می شود.

در سال ۱۹۵۰ او صندوق سهام در حال رشد را راه اندازی کرد. این صندوق نخستین صندوق مشترکی بود که از سوی تیم مشاور شرکت او پیشنهاد شد. این صندوق نو بدیع به مدت ۲۲ سال، سالانه رشدی بالغ بر ۱۵ درصد را تجربه کرد.

امروز گروه T. Rowe Price یکی از بزرگ ترین شرکت های جهان هستند که در زمینه عرضه خدمات مالی فعالیت دارند.

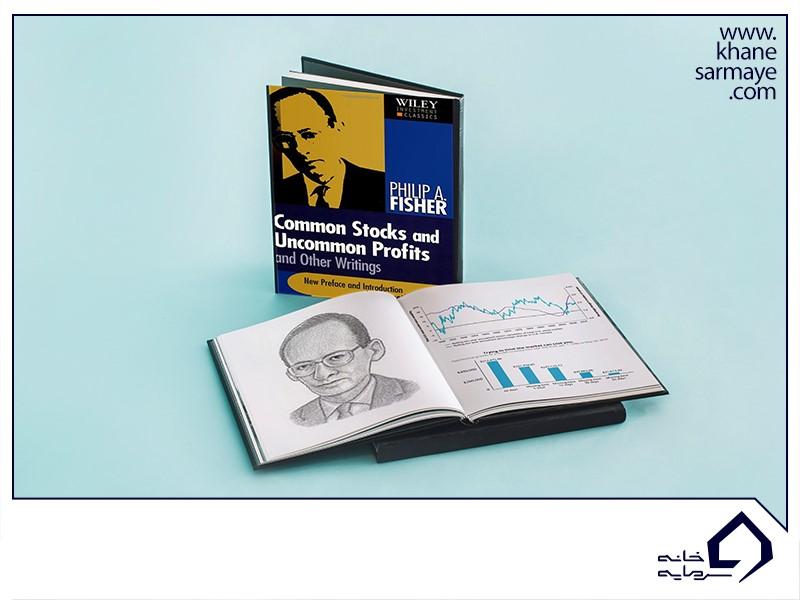

فیلیپ فیشر (Philip Fisher) نام آشنایی در دنیای سرمایه گذاری بر مبنای رشد است. او سبک سرمایه گذاری بر مبنای رشد خود را در کتابی با عنوان سهام متدوال و سود غیر متداول (Common stock and uncommon profits) در سال ۱۹۵۸ منتشر کرد.

این کتاب اولین سری از کتاب های بی شماری بود که او در ادامه منتشر کرد. او بر اهمیت تحقیقات تاکیید داشت و این نکته تا به امروز یکی از مهم ترین نکاتی است که در سرمایه گذاری بر مبنای رشد در نظر گرفته می شود.

پیتر لینچ (Peter Lynch) مدیری سرمایه گذاری Magellan Fund است. او اولین کسی بود که مدل دوگانه سرمایه گذاری بر مبنای سرمایه و ارزش را به کار گرفت. امروز از این شیوه با نام استراتژی رشد بر مبنای یک قیمت معقول یا GAPR یاد می شود.

نظر شما درباره این مقاله چیست؟

0 نفر به این مقاله میانگین امتیاز0 دادهاند.

شما چه امتیازی میدهید؟