اسرار سرمایه گذاران موفق چیست؟ در این مقاله قصد داریم ۱۱ عادت افراد موفق که به مدیریت استراتژیک دارایی ها و کسب بازده های عالی منجر می شود، بپردازیم. این نکات به سرمایه گذاران کمک خواهد کرد تا سرمایه خود را به روشی بهتر و کارآمدتر مدیریت کنند.

سرمایه گذاران موفق از چه اصولی پیروی می کنند؟

۱- ایجاد یک تعهد الزام آور

سرمایه گذاران برای ایجاد تعهدی الزام آور، می توانند از سه روش استفاده کند:

- به کارگیری روش “تخصیص دارایی استراتژیک ” که به معنای طراحی مجدد ترکیب سبد دارایی ها به منظور تطبیق با تغییرات بازار است.

- رعایت “تنوع ” در سبد سرمایه گذاری که درواقع قاعده مشترکی است که هر سرمایه گذار باید از آن پیروی کند و به اصطلاح می گویند “همه تخم مرغ های خود را در یک سبد قرار نده “

- سرمایه گذاری به طور منظم انجام شود

به کارگیری استراتژی همراه با تاکتیک

سرمایه گذار باید استراتژی را با تاکتیک همراه کند یعنی بر استراتژی سرمایه گذاری نماید. سرمایه گذاران باید براساس استراتژی خود و بسته به درجه ریسک پذیریشان تصمیم بگیرند که می خواهند در سهام سرمایه گذاری کنند یا اوراق قرضه. روش “تخصیص دارایی استراتژیک” می تواند به راحتی در سبدهای دارایی متعادل شده مورد استفاده قرار گیرد. اگر همه چیز به طور فعال مدیریت شود، انجام اصلاحات تاکتیکی برای مدیران پرتفوی کار آسانی خواهد بود (بدون اینکه حتی سرمایه گذاران نگران چیزی شوند).

- ایجاد تنوع

هیچ سرمایه گذاری نباید همه تخم مرغ هایش را در یک سبد قرار دهد. با این وجود، تنها تعداد معدودی از آن ها از این قاعده پیروی می کنند. باید در نظر داشت که همیشه نمی توان بهترین ترکیب ممکن را برای پرتفوی انتخاب کرد اما با این حال نیز نباید تمام سرمایه گذاری خود را به یک سهام، دارایی یا اوراق قرضه اختصاص دهید.

- سرمایه گذاری منظم

اگر قرار باشد پس انداز کنید شیوه کار کاملاً مشخص است اما اگر قصد دارید بیشتر از این به دست آورید باید ریسک کنید که این ریسک می تواند به شکل ریسک بازار، ریسک بازار سهام یا ریسک تورم باشد.اگرچه هیچ تضمینی برای رسیدن به نتیجه دلخواه وجود ندارد، اما سه اثر وجود دارند که می توان آن ها را به صورت تاکتیکی باهم ترکیب کرد.

- اثر متنوع سازی

سرمایه گذاری منظم به شما این امکان را می دهد تا سبد سرمایه گذاری سهام و اوراق قرضه خود را متنوع سازید. استراتژی متنوع سازی سرمایه گذاری، کلید کسب بازده بالا از سرمایه گذاری است و سرمایه گذاران موفق همیشه این روش را ترجیح می دهند.

- اثر هزینه متوسط

زمانیکه در برنامه پس انداز بازنشستگی صحبت از پرداخت مقدار مبلغی معین به طور منظم به میان می آید، اساساً به این معناست که سهام با مبالغ مختلفی خریداری می شوند چراکه قیمت آن ها با تغییر روند بازار سرمایه دائماً در حال تغییرند.

- اثر بهره مرکب

اگر می خواهید از مزایای اثر بهره مرکب از طریق سرمایه گذاری مجدد در توزیع بهره مند شوید، باید برای مدت زمان طولانی پس انداز کنید.

۲- بدانید “چه چیزی می خواهید ” و سپس “خودتان را به چالش بکشید”

عملکرد مغز ناشی از فرآیند بهبودی است که در طول زمان همیشه در حال رخ دادن است. به همین دلیل است که مغز ما برخی اوقات الگوهای رفتاری خاصی را نشان می دهد که ازنظر منطق به راحتی قابل توضیح نیستند. برای شفافیت بیشتر این موضوع، اجازه دهید مثالی بزنیم:

شما به عنوان یک سرمایه گذار اغلب از یک چارچوب مشخص برای مشاهده جهان سرمایه گذاری استفاده می کنید. شما هر آنچه را که می خواهید ببینید، می بینید و به جای اینکه به دنبال گزینه های بهتری برای نتایج بهتر باشید، دائماً زیان را زیر نظر دارید. شما ترجیح می دهید جریان عمومی را دنبال کنید، به دنبال جمعیت حرکت کنید و یا بر احساسات خاصی تکیه کنید که به شما دائماً حس طمع و ترس ضرر را القا می کند. قبل از هرگونه تصمیم گیری، خود را آزمایش کنید. ببینید از ابتدا ذهنتان دنبال این است که، اگر ضرر کنم چه؟ و یا اینکه شانس برنده شدنتان را بیشتر از ضرر کردن می بینید؟ اگرچه که میل به بیشتر خواستن ممکن است هم خوب باشد و هم بد، اما تنها حقیقتی که منعکس می کند، “ترجیحات ” شماست. اگر ترجیح می دهید همه پس انداز خود را در یک حساب پس انداز بگذارید و صرفاً به دلیل ترس از دست دادن، فکر بازده بیشتر را از سرتان بیرون کرده اید، این طرز تفکر می تواند برای شما به عنوان یک سرمایه گذار بسیار خطرناک باشد.

اگر اسبتان مرد، از آن پیاده شوید

آیا با عقاید داکوتاهای هندی آشنا هستید؟ آن ها به اصطلاح می گویند: “اگر اسبتان مرد، از اسب پایده شو “. هنوز سرمایه گذاران زیادی در بازار وجود دارند که در زمان درست، باقیمت خوبی سهامشان را می خرند اما پس از افت بازار، حتی باگذشت سال ها هنوز امید دارند که قیمت سهمشان به همان سطح قبلی بازخواهد گشت و به آن امید همچنان سهامشان را نگه داشته اند. با این حال، حتی اگر تصمیم به فروش سهام خود را نیز بگیرند و بخواهند آن را با سهامی جدید جایگزین کنند (که ممکن است بازده خوبی نیز داشته باشد)، بازهم درنهایت ترجیح می دهند تا بر عقیده خود پایبند بمانند و برای کسب سود از سهامشان آن را برای مدت زمان طولانی نگه دارند. همانطور که زمان درست سرمایه گذاری و خرید سهام مهم است، به همان اندازه زمان مناسب برای خروج از سهام نیز اهمیت دارد.

۳- قانون اساسی سرمایه گذاری

یک سرمایه گذار موفق به خوبی از این واقعیت آگاه است که اگر ریسک را نادیده بگیرد، نمی تواند از مزایای ریسک بهره مند شود. زمانیکه صحبت از سرمایه گذاری است، این یکی از قوانین اساسی است. برای درک اهمیت سرمایه گذاری در دارایی های ریسکی، باید بازده بالایی که از این گونه سرمایه گذاری ها به دست می آیند را در نظر گرفت. به همین ترتیب نیز سرمایه گذاری هایی که ریسک اندکی دارند، بازده آنچنانی به همراه ندارد. صرف ریسک و نحوه محاسبه آن:

تفاوت بازده دارایی از بازده بدون ریسک را، (صرف ریسک) می نامند. بازده بدون ریسک – بازده دارایی = صرف ریسک

۴- سرمایه گذاری کنید، نه سفته بازی

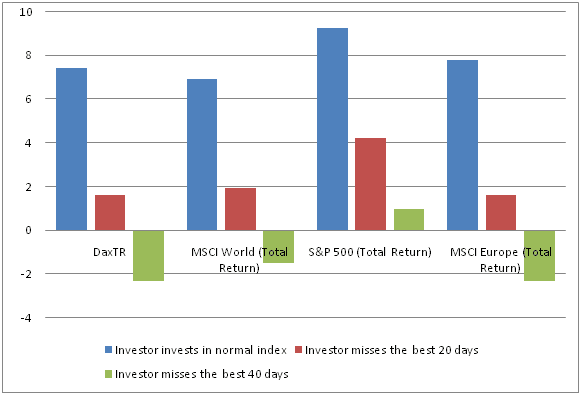

در مقوله سرمایه گذاری، الزاماً نیازی نیست تا برای مشخص کردن بهترین زمان ورود یا خروج به طور مداوم حرکات قیمت و بازار را دنبال کنید. از طرفی هم نمی توان به پیش بینی افراد مختلف در خصوص زمان مناسب سرمایه گذاری اکتفا کرد. با این حال، اگر واقعاً قصد دارید سرمایه خود را برای مدت زمانی طولانی جمع آوری کنید، از حدس و گمانه زنی دست بردارید و شروع به سرمایه گذاری کنید. حدس و گمان چیزی شبیه به شرط بندی بر روی حرکات قیمت اما به صورت کوتاه مدت است. اما سرمایه گذاری به این معناست که سرمایه خود را در کاری قرار دهید که می تواند در درازمدت برای شما سود به همراه داشته باشد. نمودار زیر این تمایز را بر اساس بخش های مختلف بازار سهام آمریکا به خوبی نشان می دهد:

اگر سهام اروپا را در نظر بگیرید، می بینید که در نمودار سرمایه گذاری های متنوعی انجام شده است. اگر این سرمایه گذاری ها به مدت ۲۵ سال به صورت متنوع انجام شود، به طور متوسط ۸٪ بازده سرمایه گذاری به همراه دارد. اما اگر بشینید و فقط منتظر قیمت های بهتر باشید و ۲۰ روز طلائی را از دست دهید، شما فقط ۲٪ سود یا کمتر به دست می آورید و با از دست دادن ۴۰ روز، میزان ضرر شما ۲٫۳% خواهد بود. بهتر است اجازه دهید، پولتان به جریان بیافتد. علاوه بر این از دست دادن روزهای طلایی ریسک بسیار بالایی دارد.

۵- “حفظ قدرت خرید ” به جای “تضمین ” آن

تصمیمات سرمایه گذاری شما باید به سمت “حفظ قدرت خرید” باشد، نه “تضمین آن “. واژه “تضمین” برای جهانی امن بکار می رود که در آن بازارش نوسان قیمت نداشته باشد. در حالی که بازار سهام یکی از مکآن هایی است که سرمایه گذاران را با شرایط عدم اطمینان فراوانی رو به رو می کند. در این شرایط، قابل درک است که سرمایه گذاران ترجیح دهند از نوسانات قیمت دوری کنند. اما با این حال اگر آن ها دائم سرگرم حفظ شرایطی امن شوند، ریسک از دست دادن قدرت خریدشان و بازده ۰ درصدی پس اندازشان را نادیده خواهند گرفت و این بسیار ناخوشایند است. شما نمی توانید اوراق قرضه دولتی را راه حلی برای همه نیازهایتان در نظر بگیرید. در بحث سرمایه گذاری بر روی اوراق بهادار، سرمایه گذاران باید به این واقعیت آگاه باشند که بازده آن ها کمتر از میزان سرمایه گذاریشان خواهد بود. درنتیجه اگر هدف حفظ سرمایه است، نباید تنها بر نبود نوسان قیمت تمرکز داشته باشید. “حفظ قدرت خرید” باید حداقل خواسته شما از سرمایه گذاریتان باشد. مثالی خوب در این زمینه، نرخ تورم سال های اخیر ایران است که قدرت خرید افراد و ارزش پول ملی را بسیار کاهش داده است. درنتیجه اگر شما برای خرید کالایی X میلیون تومانی پول خود را از چند سال پیش پس انداز کرده باشید و با توجه به نرخ تورم چاره ای برای حفظ قدرت خریدتان نیاندیشیده باشید، در شرایط فعلی با افزایش قیمت آن کالا و کاهش قدرت خریدتان دیگر نمی توانید خرید خود را انجام دهید.

۶- کاری که امروز می توان انجام داد را به فردا موکول نکنید

در همین حال که شما منتظر روزهای آینده برای سرمایه گذاری هستید، خود را از سودهای بسیاری که امروز در بازار وجود دارند محروم می کنید. برای برنامه پس انداز بلندمدت، دیدگاه متفاوتی نسبت به اثر بهره مرکب وجود دارد. اجازه دهید با مثالی این موضوع را توضیح دهیم:

یک سرمایه گذار قصد دارد برای دوران بازنشستگی خود تقریباً ۱۰۰،۰۰۰،۰۰۰ تومان پس انداز داشته باشد. اگر تصمیم بگیرد که تا ۳۶ سال آینده این میزان سرمایه را جمع آوری کند، باید حداقل در ماه حدوداً ۵۰،۰۰۰ تومان با متوسط بازده ۷٫۵۰% را کنار بگذارد. اما اگر این سرمایه گذار افق زمانی ۱۲ ساله را برای رسیدن به هدف خود در نظر داشته باشد، باید هرماه تقریباً ۴۰۰،۰۰۰ تومان پس انداز کند. انتظار برای فردا با فرض اینکه بازار هم طبق برنامه ریزی های شما پیش برود، تنها اتلاف وقت و منابع است.

۷ – سرمایه گذاری غیرفعال

یکی دیگر از عادت های سرمایه گذاران موفق این است که ترجیح می دهند به دنبال استراتژی سرمایه گذاری های منفعل بروند. تمرکز سرمایه گذاری منفعل بر کسب “بازده در بلندمدت ” است. این نوع از سرمایه گذاران ترجیح می دهند میزان سرمایه گذاری خود را به میزان حداقل نگه دارند و بازده بالایی را در درازمدت کسب کنند. در مدیریت منفعل، هیچ سرمایه گذاری نمی خواهد پولی بابت هزینه های اضافی یا هرگونه هزینه جانبی پرداخت کند. سرمایه گذاری های منفعل، هیچ هزینه پنهانی ندارند. سرمایه گذاران زیرک می دانند که تکیه بر ارزش طلا می تواند دشوار باشد؛ اما سرمایه گذاری منفعل هیچ کاری با بالا یا پایین آمدن قیمت طلا ندارد. در این نوع از سرمایه گذاری، سرمایه گذاران مجبور نیستند وقت خود را برای ارزیابی گزارش های شرکت تلف کنند. درعوض آن ها می توانند برگرفتن تصمیمات سرمایه گذاری بهتر متمرکز شوند. علاوه بر این، سرمایه گذاری منفعل تماماً به معنای شفافیت است. این سرمایه گذاران از میزان وجوهی که در اختیاردارند، کاملاً آگاهی دارند و این قابلیت پیش بینی را به همراه می آورد. ماهیت قابل پیش بینی بودن سرمایه گذاری های منفعل، باعث می شود تا گرفتن تصمیم برای سرمایه گذاران آسان تر شود.

۸- در نظر گرفتن هزینه ها

اگر می خواهید یک سرمایه گذار موفق باشید، باید از عادات سرمایه گذاران موفق نیز پیروی کنید و هزینه ها را زیر نظر داشته باشید. برای مثال اگر تصمیم دارید سهام و یا اوراق دولتی خاصی را بخرید، قبل از اینکه تصمیم نهایی خود را بگیرید، هزینه های آن را بررسی کنید. بسیاری از سرمایه گذاران بی تجربه فکر می کنند که بررسی هزینه ها، تلف کردن زمان است و باعث به تاخیر افتادن تصمیم گیری می شود (که گاهی نیز این اتفاق می افتد). اما در بسیاری از اوقات، این می تواند بسیار کمک کننده باشد. بازار سهام همیشه در حال نوسان است و درنتیجه هزینه ها ممکن است در فواصل زمانی مختلف افزایش و یا کاهش یابند. در نظر داشتن هزینه سهام، ممکن است به شما در پس انداز و تصمیم گیری بهتر کمک کند و این در درازمدت می تواند بازده بالایی را برایتان به همراه داشته باشد.

۹- ابتدا تصمیم سرمایه گذاری خود را بررسی و در رابطه با آن تحقیق کنید و سپس به آن پایبند بمانید

سرمایه گذاری و ریسک کردن، یکی از رایج ترین کارهایی است که سرمایه گذاران موفق دائم در حال انجام آن هستند. اما هیچ وقت “کورکورانه” ریسک نمی کنند. یک سرمایه گذار موفق ترجیح می دهد قبل از آنکه برای سرمایه گذاری آماده شود، تحقیقات خود را به طور کامل انجام دهد. سرمایه گذاری، به خودی خودکار بسیار دشواری است و شما نیز انتظار دارید در طولانی مدت از مزایای آن بهره مند شوید. اما اگر به بازده مورد انتظار خود نرسید، می تواند بسیار ناامیدکننده باشد. به همین علت باید قبل از هرگونه اقدامی، تحقیقات بسیاری انجام دهید. اگر در سهام یک شرکت سرمایه گذاری می کنید، ابتدا گزارش عملکرد آن را ارزیابی کنید. بررسی کنید که این شرکت چه فراز و نشیب هایی را پشت سر گذاشته است. قبل از امضای هرگونه قرارداد سرمایه گذاری، اطمینان حاصل کنید که همه شرایط و قوانین را مطالعه کرده اید و هیچ هزینه پنهانی وجود ندارد که در زمان شروع کسب بازده از سرمایه گذاری تان، به ناگهان ظاهر شوند. پس از آنکه تصمیم خود را گرفتید، کار بعدی که باید انجام دهید این است که “به تصمیم خود پایبند بمانید”. اگر شما فرد دودلی هستید و توانایی پایبند ماندن به تصمیمات خود ندارید، تحقیقات شما هیچ ارزشی پیدا نخواهند کرد. سرمایه گذاری، تماماً به معنای مهارت تصمیم گیری در خصوص یک شرکت است و به همین دلیل شما باید به تصمیمات خود پایبند بمانید.

۱۰- افراد مناسبی را دور خود جمع کنید

یک رهبر کامل کسی است که بهترین تیم را دارد و می داند چگونه آن را مدیریت کند. بسیاری از سرمایه گذاران جدید اهمیت سرمایه گذاری بر روی یک تیم خوب را درک نمی کنند. در حالی که، یک سرمایه گذار موفق می داند داشتن یک تیم درست چقدر مهم است. برای توضیح بهتر این مفهوم، اجازه دهید با یک مثال پیش برویم: فرض کنید شما وظیفه نقاشی یک آپارتمان در ۳۰ روز را بر عهده دارید و می دانید انجام این کار بسیار دشوار است. با این حال، اگر ۱۰ نفر را پیدا کنید که متخصص این کار هستند و پشتکار لازم رادارند، می توانید این کار را با تلاش بسیار اعضای تیم، به ثمر برسانید. از طرف دیگر، اگر از شما خواسته شود تا نقاشی همین آپارتمان را با تیمی ۲۰ نفره انجام دهید که این افراد نه متخصص این کارند و نه به اندازه کافی باتجربه، در این حالت حتی اگر شما این کار را در مدت زمان معین تکمیل کنید، هیچ ظرافتی در کارتان وجود نخواهد داشت. بنابراین، یک سرمایه گذار خوب همیشه ترجیح می دهد افرادی باتجربه و حرفه ای در تیم خود داشته باشد. حضور افراد متخصص در تیمتان، کلید اصلی پیش بردن فعالیت خود به دور از نگرانی های مداوم است. با داشتن تیمی حرفه ای دیگر شما می توانید تحقیقات، بررسی نرخ های بازار و ارزیابی گزارش ها را به صورت ماهانه انجام دهید، چراکه تیمتان همه این وظایف را به نحو احسن انجام خواهد داد و دیگر نیازی نیست تا شما دائماً نگران نوسان قیمت ها باشید.

۱۱- بر رویکردها سرمایه گذاری کنید

یک سرمایه گذار موفق معتقد است که در زندگی، به جای نگاه به گذشته باید رو جلو حرکت کرد. آیا تا به حال دیده اید که اتومبیلی خلاف جهت حرکت کند و همچنان برنده مسابقه باشد؟ سرمایه گذاری، یعنی اینکه پیش بینی کنید در آینده چه اتفاقی خواهد افتاد و کمتر بر روی آنچه درگذشته اتفاق افتاده است، تمرکز کنید. هیچ شکی نیست که تحقیقات در رابطه با عملکرد هر شرکت یا سهام به شما کمک می کند تا در خصوص سرمایه گذاری خود تصمیم بگیرید؛ اما با این حال، شما باید مطمئن شوید که تصمیماتتان فقط بر اساس داده های گذشته نیست. به مثال زیر توجه کنید:

۵۰ سال قبل پدربزرگ شما در یک شرکت که بازده بالایی داشته سرمایه گذاری می کند. در حال حاضر نیز شما میزان سرمایه ای کافی در اختیار دارید که به سرمایه گذاری مجدد فکر کنید و به دنبال گزینه های سرمایه گذاری و سایر راه حل های مدیریت سرمایه باشید. فقط به این دلیل که ۵۰ سال قبل پدربزرگ شما با سرمایه گذاری در آن شرکت سود خوبی به دست آورده به این معنی نیست که شما ثروت خود را مدیون این شرکت هستید و باید همیشه با آن بمانید. تصمیم شما در خصوص این سرمایه گذاری باید براساس عملکرد فعلی شرکت باشد نه بر اساس احساسات یا وابستگی عاطفی شما به آن شرکت. علاوه بر این، شما باید بیشتر بر روی بازده بلندمدت تمرکز کنید تا بر سودهای خوبی که ممکن است فقط در کوتاه مدت اتفاق بیافتند (همانند آنچه درگذشته پدربزرگتان انجام داده بود)، چراکه ممکن است تاریخ مجدداً تکرار نشود.

نظر شما درباره این مقاله چیست؟

0 نفر به این مقاله میانگین امتیاز0 دادهاند.

شما چه امتیازی میدهید؟