استراتژی معاملاتی فراکتال، یک استراتژی بسیار عالی می باشد که از دو اندیکاتور بیل ویلیامز فراکتال و بیل ویلیامز الیگاتور تشکیل شده است. با شناخت ساختار اولیه بازار، تنظیمات دو اندیکاتور ذکر شده و مراحل استراتژی معاملاتی فراکتال، شما را در مسیری درست هدایت می کند.

آیا می دانید که چگونه با بهترین استراتژی تجاری فراکتال، معامله کنید؟ استراتژی معاملاتی فراکتال به تمام سوالات شما درباره فراکتال ها پاسخ خواهد داد و گام به گام نحوه استفاده از آن را برای دستیابی به یک معامله پیروزمندانه و استوار، نشان می دهد.

امروز، ما می خواهیم به یک استراتژی عالی با دو اندیکاتور بیل ویلیامز فراکتال و بیل ویلیامز الیگاتور آشنا شویم.

اما قبل از این که از فراکتال های سودآور استفاده کنیم، می خواهم پیش زمینه ای از اطلاعات در مورد بیل ویلیامز به شما بدهم که به شما در درک این اندیکاتور مهم کمک می کند.

بررسی اجمالی بیل ویلیامز: فراکتال های معاملاتی بیل ویلیامز

آقای ویلیامز یک نظریه واقعا منحصر به فردی را بسط داد و این نظریه ترکیب تئوری آشفتگی با روانشناسی تجاری بود و اثراتی که هر کدام در جنبش بازار به دنبال دارند. بیل ویلیامز دانش گسترده ای در مورد سهام، کالاها و بازارهای ارز خارجی را به ارمغان آورد، و اندیکاتورهای متفاوت بسیاری از جمله الگوهای معاملات فرکتال را توسعه داد.

شامل نوسانگر شتاب دهنده / کاهش دهنده، یعنی نوسانگر تمساح (Alligator)، نوسانگر مهیب (Awesome)، فراکتال ها، نوسانگر گاتور (Gator Oscillator)، و شاخص تسهیل بازار (Market Facilitation) یا (MFI) می باشد.

هر شاخص دارای ارزش خاص خود است، و برای معاملات عالی هستند به شرطی که مفاهیم اساسی هر یک از آنها را به خوبی درک کنید.

دیدگاه او از بازار در صورتی سودآور خواهد بود که شما بایستی ساختار اولیه بازار را درک کنید و از بخش های داخلی بازار که او آن را ابعاد می نامد، آگاهی داشته باشید.

این ابعاد عبارتند از:

- فراکتال ها (مرحله فاصله)، Fractal

- منطقه (مرحله ترکیب نیرو و انرژی)، Zones

- مقدار حرکت (مرحله انرژی)، Momentum

- شتاب دهنده / کاهش دهنده، (مرحله نیرو)، Deceleration/ Acceleration

- خط موازنه (مجذوب کننده غیرعادی)، Balance Line

می توانستم بیشتر در مورد بیل ویلیامز توضیح دهم اما بخش مهمی که باید به آن توجه شود این است که تجزیه و تحلیل و دیدگاه او از بازار مانند دیگران نیست. این اندیکاتور های قدرتمند، قدیمی نیستند، بعضی ها ادعا می کنند که اگر اندیکاتور ها را در یک استراتژی مناسب به کار ببرید، به خوبی کار می کنند. اندیکاتورهای ویلیامز در تمام سیستم عامل های تجاری، استاندارد هستند. اندیکاتورهای مورد نظر به احتمال زیاد با عنوان اندیکاتور “بیل ویلیامز” یا “ویلیامز” در سیستم عامل ها موجود هستند.

اندیکاتورهای مورد استفاده برای استراتژی معاملاتی فراکتال بلیستر

فراکتال های بیل ویلیامز

اندیکاتور فراکتال چگونه کار می کند؟

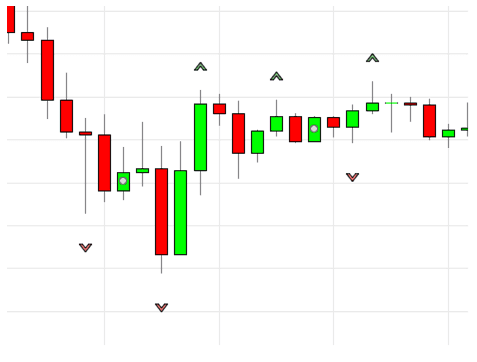

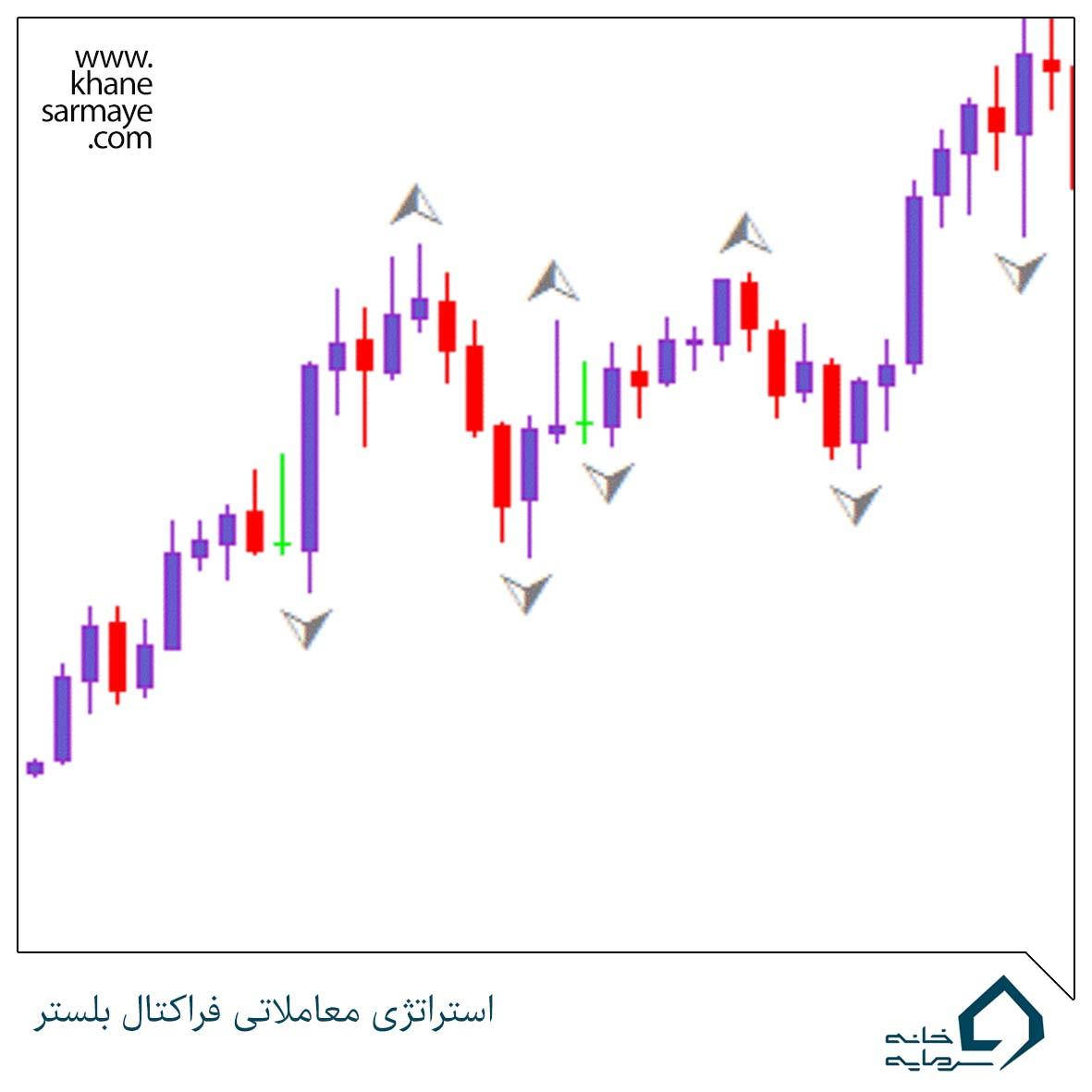

فراکتال ها به صورت فلش هایی هستند که در بالا و پایین شمع ها (کندل ها) قرار می گیرند. این فرکتال ها زمانی تشکیل می شوند که پنج میله به شیوه ای مجزا تکرار شود. شما به پنجمین میله نیاز دارید تا بالاترین حداکثر قیمت (High) و پایین ترین حداقل قیمت (Low) را پیدا کنید. حالا به جزییات بیشتر این اندیکاتور می پردازیم که به شما نشان می دهد که چگونه از اندیکاتور تمساح (الیگاتور) استفاده کنید. شما می توانید اندیکاتور فراکتال را بر روی mt4 یا پلتفرم های معاملاتی دیگر بیابید. لازم نیست اندیکاتور فراکتال را دانلود کنید زیرا بر روی پلتفرم یا سیستم معاملاتی شما موجود است.

تمساح (Alligator) بیل ویلیامز

این اندیکاتور چگونه کار می کند؟

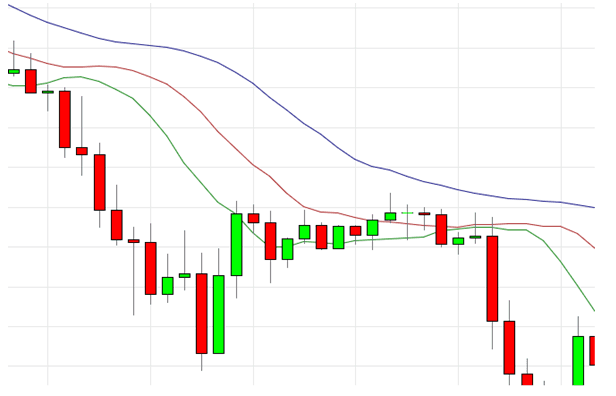

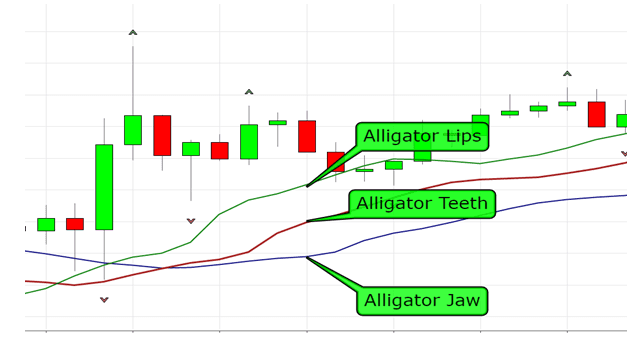

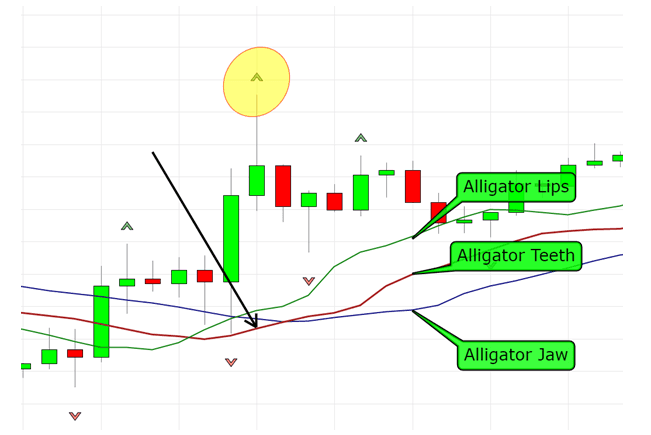

این اندیکاتور شامل ۳ میانگین متحرک خاص است:

- خط دوره زمانی ۱۳ روزه ((Jaw period که معروف به آرواره (تمساح) است (آبی)

- خط دوره زمانی ۸ روزه (teeth period) که معروف به دندان (تمساح) است (قرمز)

- خط دوره زمانی ۵ روزه (lips period ) که معروف به لب (تمساح) است (سبز)

به جزییات بیشتر این اندیکاتور می پردازیم، اما از شما می خواهم بدانید که هر کدام از این خطوط نام ویژه ای دارد، بعدا در این استراتژی به آن اشاره خواهیم کرد.

اندیکاتور تمساح به شکل زیر است:

ما یک استراتژی به نام استراتژی معاملاتی سه گانه بزرگ را توسعه داده ایم که از سه میانگین متحرک خاص استفاده می کند که بعدا آن را بررسی می کنیم.

فقط دو تا از پنج اندیکاتور بیل ویلیامز توسعه داده شده است.

همانطور که در بالا مشاهده می کنید، این پنج اندیکاتور قدرتمند در سیستم معاملاتی شما استاندارد هستند. من هر پنج اندیکاتور را دوست دارم اما پس از تحقیق و آزمایش های گسترده، اندیکاتور تمساح و فراکتال نه تنها آسانترین راه جهت معامله هستند بلکه در استراتژی مناسب، بسیار قدرتمند عمل می کند.

مراحل استراتژی معاملاتی فراکتال: تکنیک های معاملاتی فراکتال

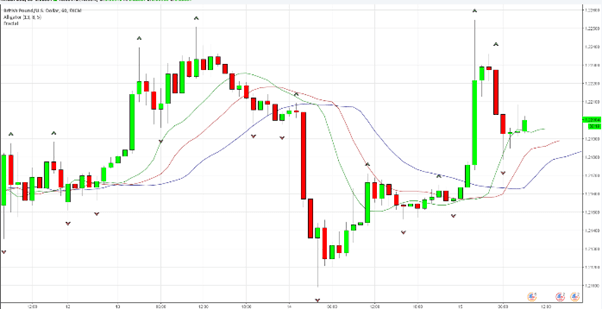

مرحله اول: از هر دو اندیکاتور فراکتال و تمساح بر روی نمودارتان استفاده کنید.

گام اول این است که هر دو اندیکاتور را بر روی نمودار قرار دهید. همان طور که قبلا ذکر کردم در هر سیستم معاملاتی دارای استاندارد هستند و می تواند برای استفاده شما آسان و راحت باشد.

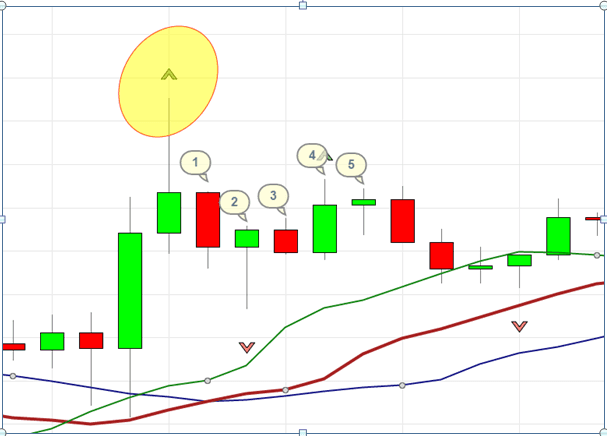

هنگامی که از این دو اندیکاتور استفاده می کنید، نمودار شما به شکل زیر خواهد بود:

مرحله دوم: فراکتال معاملاتی بیل ویلیامز: مشخص کنید کجا فراکتال تشکیل شده است (بالا یا پایین دندان تمساح)

توجه: در این مثال ما از پوزیشن خرید استفاده می کنیم بنابراین تمام این قوانین برای خرید اعمال می شود.

فراکتال ها، فراز و فرودها را نشان می دهد. اندیکاتور فراکتال پایه در هر دقیقه، از پنج میله تشکیل شده است. بنابراین وقتی در اینجا یک فراکتال را مشاهده کردید، آن چیزی که ممکن است برای آن رخ دهد به شرح زیر است:

- حداقل پنج میله متوالی وجود دارد، بلندترین میله (حداکثر قیمت) در وسط و دو میله (حداکثر قیمت) پایین تر در دو طرف آن هستند.

- جهت معکوس آن، حداقل پنج میله متوالی وجود دارد، پایین ترین میله (حداقل قیمت) در وسط و دو میله (حداقل قیمت) بالاتر در دو طرف آن قرار دارد (که فرکتال فروش را تشکیل می دهد).

- فراکتال ها تنها با یک شمع (کندل) در سمت راست ظاهر می شود اما باید دانست که این یک فراکتال تایید نشده است زیرا حرکت قیمت ممکن است به داخل آن سطح نفوذ کند. بنابراین برای اینکه یک فراکتال برای همیشه نمایش داده شود و در نمودار بماند، معامله گر بایستی منتظر دو شمع (کندل) در سمت راست فراکتال بماند.

- فراکتال ها با ارزش صعودی و نزولی با فلش بالا و پایین نشان داده می شوند.

حالا به نمودار زیر استراتژی معاملاتی فراکتال بلستر نگاهی بیندازیم.

در بالا خطوط منحصر به فرد اندیکاتور تمساح وجود دارد. شما بایستی به جایی که فراکتال ها بر روی کندل ها در این اندیکاتور خاص قرار دارند، آگاه باشید.

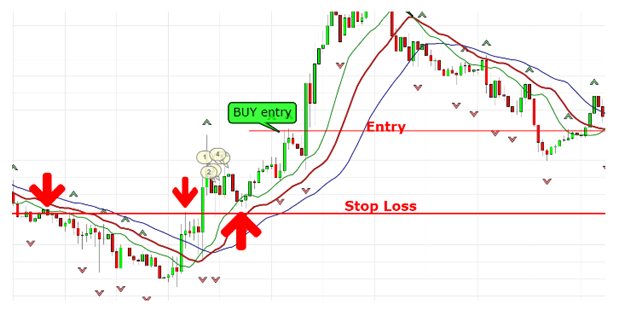

در زیر فراکتالی وجود دارد که آن را مورد بررسی قرار می دهیم:

من یک دایره زرد بر روی این فرکتال اختصاص داده ام. این فرکتال بر روی شمعی ظاهر شده که بالای خط قرمز (دندان تمساح) قرار دارد. این اولین معیار برای استراتژی فراکتال بلستر می باشد.

در معامله خرید، فراکتال باید روی شمعی ظاهر شود که آن شمع در بالای خط قرمز قرار گرفته باشد. (دندان تمساح)

آنچه در اینجا اتفاق می افتد این است که آن فراکتال فراتر از فرکتال قبلی است و بنابراین فراکتال بر روی شمع ظاهر می شود.

برای رفتن به مرحله دوم، (برای معامله خرید) فراکتال مورد نظر باید فراکتال بالایی را نشان دهد و در بالای دندان تمساح قرار گرفته باشد.

مرحله دوم: حرکت قیمت باید بالای دندان تمساح برای حداقل پنج شمع متوالی باشد (معامله خرید)

این جاست که جادو اتفاق می افتد.

در اغلب موارد هنگامی که یک فراکتال، مانند بالا ظاهر می شود، حرکت قیمت هنوز “مسطح” است و هنوز شکست واقعی نداشته است.

دلیل اینکه این استراتژی حداقل برای پنج شمع متوالی صبر می کند، این است که بایستی زمان تشکیل پولبک را در نظر بگیریم، ممکن است روند برگشتی تشکیل شود، یا حرکت قیمت در بازار مسطح، ثابت شود. اگر شما به دنبال یک حرکت بزرگ صعودی (بیریش) به سمت بالا هستید تا در نمودار شکل بگیرد، هیچ یک از موارد ذکر شده مطلوب نیست.

همان طور که در تصویر بالا مشاهده می کنید حرکات قیمت، آرام بوده و حرکت پنج شمع به سمت بالا و پایین با شدت صورت نگرفته است. این دقیقا همان چیزی است که باید در هنگام معاملات این استراتژی بینید. قبل از این که نگاه بیشتری به این استراتژی بیندازیم، اینجاست آن چیزی که باعث “راه اندازی مجدد” یا ریست می شود و پوزیشن معاملاتی خرید را در آینده بی اعتبار می سازد.

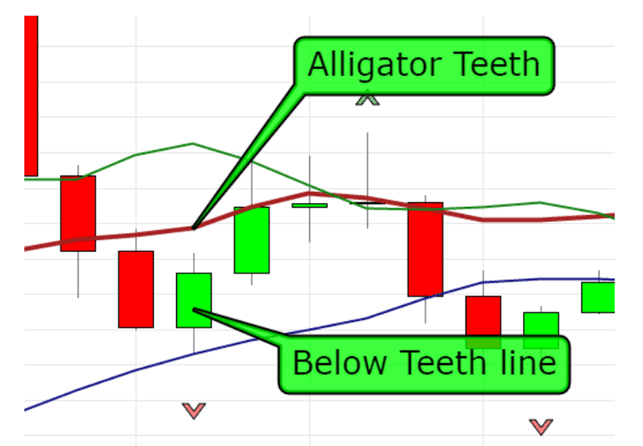

- راه اندازی مجدد (ریست) می شود اگر: یک فراکتال فروش زیر خط دندان تمساح، قبل از باز شدن پوزیشن ظاهر شود. مانند نمودار زیر

همان طور که مشاهده می کنید اگر در مثال خرید معاملاتی ما، چنین اتفاقی رخ دهد، به این نتیجه می رسیم که این خرید نامعتبر است و باید جای دیگری را جستجو کنیم. دلیلش این است که یک روند نزولی بلند مدت را آغاز کرده و مناسب پوزیشن خرید نمی باشد.

۲٫ راه اندازی مجدد (ریست) می شود اگر: هر یک از دو خط اندیکاتور تمساح، بعد از شناسایی شمع (کندل) فراکتال در مرحله اول، همدیگر را قطع کنند.

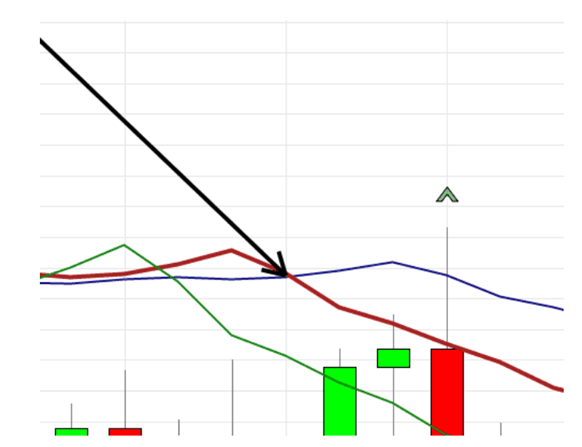

مرحله سوم: حرکات قیمت نیاز به شکست در بالای شمع فراکتالی دارد که قبلا در مرحله اول مشخص شده است.

زمانی که متوجه شدید پنج شمع متوالی به شدت به سمت پایین حرکت نمی کنند و در بین شمع های فراکتال بالا (High) و بالای دندان تمساح قرار دارند، جلو می رویم و دستور سفارش ورود می دهیم.

شما می توانید از این طریق وارد شوید یا اگر در نمودار شما چنین چیزی رخ داد، می توانید دستور سفارش دهید. به هر حال این وضعیت مناسب است زیرا معیارهای مورد نظر را دارد.

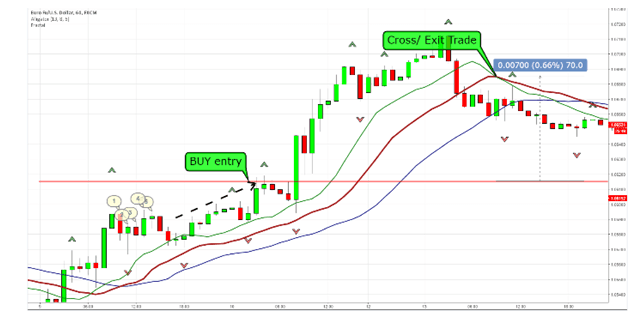

مانند شکل زیر می باشد:

همانطور که در شکل بالا می بینید، جای فراکتال اصلی را که کشف شده، مشخص کردم، سپس پنچ شمع یا بیشتر داریم که ظاهر شدند و به زیر دندان تمساح رانده نشدند، خطوط تمساح نیز همدیگر را قطع نکردند، سرانجام حرکت قیمت در بالای شمع فراکتال شکسته شد (روند صعودی) و در نتیجه باعث شروع معامله می گردد.

حد سود و ضرر

شما می توانید تغییرات در این استراتژی را مورد ارزیابی قرار دهید تا جایی که حد سود و ضرر را مشخص نمایید.

زمانی که دو خط تمساح از یکدیگر عبور کردند، از معامله خارج شوید.

به احتمال زیاد به این معنی است که تمساح به خواب می رود و مسیر حرکت قیمت معکوس یا تثبیت می شود.

در این معامله، ۷۰ پیپ برنده شده اید( در نمودار زیر)

حد ضرر (SL) را زیر منطقه حمایت /مقاومت قبلی قرار دهید.

قرار دادن حد ضرر این فرصت را به شما می دهد، چنانچه قیمت برگشت و به روند نزولی تبدیل شد، معامله خود را نجات دهید. یا حتی ممکن است بر روی منطقه حمایت/ مقاومت بانس کند و به روند صعودی خود ادامه دهد.

معیارهای بالا مربوط به پوزیشن خرید بود. پوزیشن فروش هم دقیقا همین قوانین را دارد فقط بالعکس می باشد.

در اینجا مراحل استراتژی معاملاتی فراکتال در عمل عبارتند از:

مراحل فروش معاملاتی:

مرحله اول: از اندیکاتور فراکتال و تمساح بیل ویلیامز در نمودار خود استفاده کنید.

مرحله دوم: یک فراکتال پایینی بایستی در زیر دندان تمساح قرار گرفته باشد و حرکت قیمت نیز بایستی با حداقل پنج شمع (کندل) متوالی در زیر دندان تمساح باشد.

مرحله سوم: لازم است حرکت قیمت در زیر شمع فراکتال شکسته شود که در مرحله اول شمع فراکتال مشخص شده است.

مرحله چهارم: زمانی که دو خط تمساح همدیگر را قطع کردند از معامله خارج شوید.

نتیجه گیری:

تکنیک های معاملاتی پایه فراکتال بایستی شما را در مسیری درست هدایت کند، چنانچه شما به دنبال یک استراتژی عالی هستید از این اندیکاتورها استفاده کنید. استراتژی های مختلفی وجود دارد که می توانید با این اندیکاتورها به کار ببرید.

بسیاری استدلال می کنند که هر اندیکاتور “کند و آهسته” عمل می کند و به ندرت به شما پوزیشن های سودآور را نشان می دهد. استراتژی معاملاتی فراکتال، ترکیب تحلیل حرکت قیمت را به کار می برد که کامل کننده این اندیکاتورهای عالی است. بنابراین اگر شما یکی از معامله گران شکاک هستید، از این استراتژی استفاده کنید و نتایج خود را اعلام کنید.

نظر شما درباره این مقاله چیست؟

0 نفر به این مقاله میانگین امتیاز0 دادهاند.

شما چه امتیازی میدهید؟